⚡ SEC澄清:代币化不改变证券监管

当前市场背景:

SEC确认,资产代币化不免除其证券法规的适用。

此澄清为探索现实资产(RWA)代币化的机构参与者提供了监管确定性。

📉 市场影响:机构采纳

见解:

该确认信号表明RWA可能进入一个对机构友好的阶段。

机构可以自信地探索代币化债券、股票和另类资产,无需担心监管模糊。

早期采用可能集中在合规性、流动性和审计已较完善的行业。

主要要点:

代币化促进部分所有权、改善流动性和加快结算速度。

监管明确性减少法律不确定性,鼓励银行、资产管理公司和金融科技公司扩大RWA产品。

🔎 哪些行业可能首先受益?

债务工具:代币化债券、市政债务和企业贷款可能是早期采用者。

房地产:分割产权的物业和房地产投资信托基金(REITs)提供流动性和全球投资者的接入。

私募股权与风险投资:代币化可能为这些传统上流动性较低的市场带来更广泛的参与。

商品:黄金、白银和其他实体资产的代币化可以从监管确定性中受益。

💡 战略考虑

关注机构平台:银行和资产管理公司正在建立合规的代币化框架。

聚焦高流动性资产:早期成功将偏向估值透明、治理良好的资产。

关注监管动态:合规仍然至关重要;保持信息更新确保安全进入。

风险管理:代币化的RWA存在对手方、操作和法律风险——谨慎配置资本。

📈 长期展望

在明确监管下,代币化为机构采纳数字资产铺平了道路。

具有成熟合规、流动性和运营标准的行业可能首先受益。

随着时间推移,代币化RWA可能改变资产的获取途径和全球资本效率。

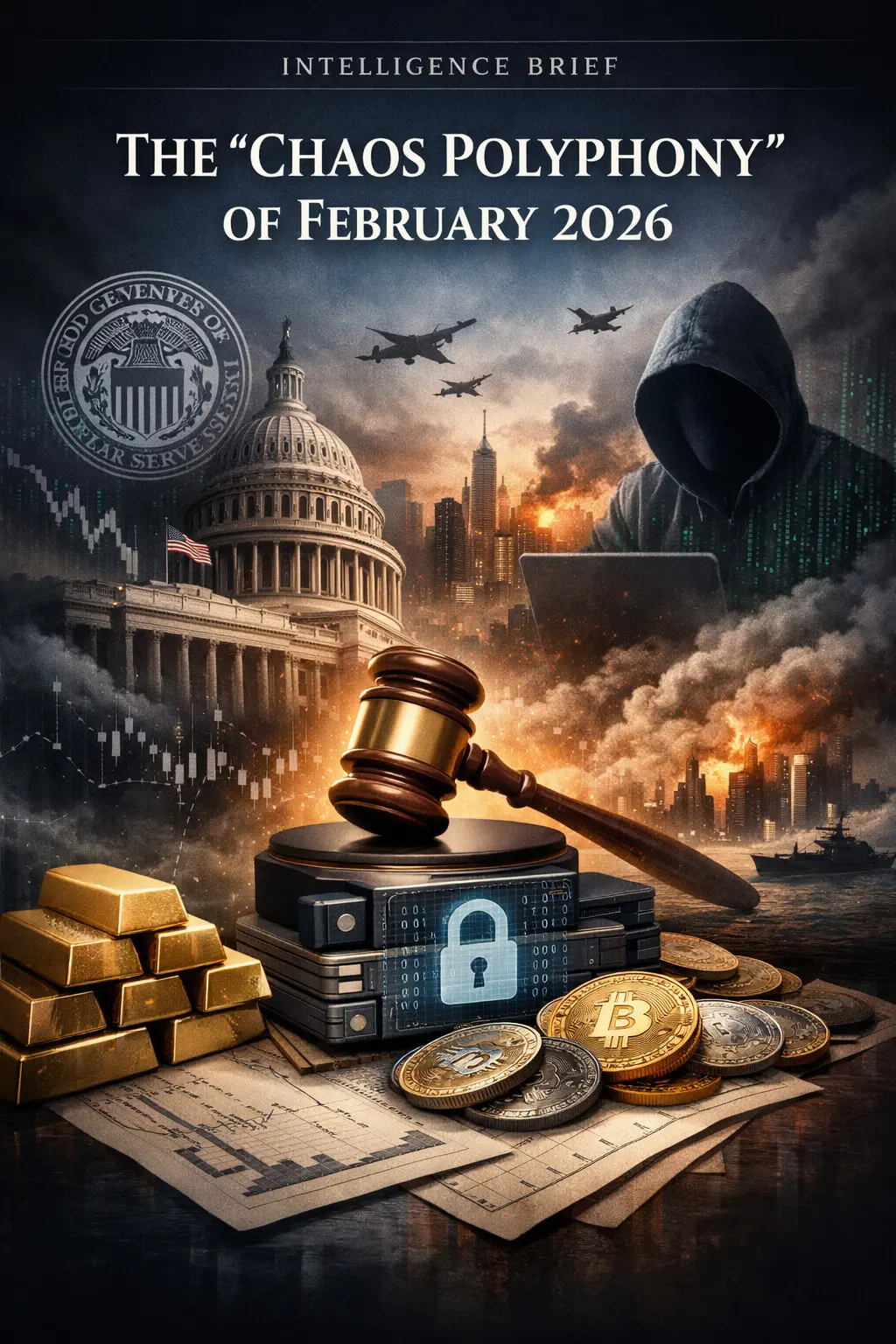

总结表

SEC确认:代币化不改变证券法规

影响:监管明确性鼓励机构采纳RWA

早期受益者:债务工具、房地产、私募股权、商品

主要优势:部分所有权、改善流动性、加快结算

策略:关注机构平台,专注合规性强、高流动性的资产

主要结论:SEC的监管明确性为代币化RWA开启了更广泛、对机构友好的阶段,部分行业有望率先受益。

⚠️ 风险提示

投资或交易代币化RWA存在重大风险:

监管、操作和对手方风险依然存在。

代币化资产可能波动大或流动性不足。

过去的表现不代表未来结果。

仅投资自己承受得起损失的资金,并进行充分的尽职调查。

#SEConTokenizedSecurities

当前市场背景:

SEC确认,资产代币化不免除其证券法规的适用。

此澄清为探索现实资产(RWA)代币化的机构参与者提供了监管确定性。

📉 市场影响:机构采纳

见解:

该确认信号表明RWA可能进入一个对机构友好的阶段。

机构可以自信地探索代币化债券、股票和另类资产,无需担心监管模糊。

早期采用可能集中在合规性、流动性和审计已较完善的行业。

主要要点:

代币化促进部分所有权、改善流动性和加快结算速度。

监管明确性减少法律不确定性,鼓励银行、资产管理公司和金融科技公司扩大RWA产品。

🔎 哪些行业可能首先受益?

债务工具:代币化债券、市政债务和企业贷款可能是早期采用者。

房地产:分割产权的物业和房地产投资信托基金(REITs)提供流动性和全球投资者的接入。

私募股权与风险投资:代币化可能为这些传统上流动性较低的市场带来更广泛的参与。

商品:黄金、白银和其他实体资产的代币化可以从监管确定性中受益。

💡 战略考虑

关注机构平台:银行和资产管理公司正在建立合规的代币化框架。

聚焦高流动性资产:早期成功将偏向估值透明、治理良好的资产。

关注监管动态:合规仍然至关重要;保持信息更新确保安全进入。

风险管理:代币化的RWA存在对手方、操作和法律风险——谨慎配置资本。

📈 长期展望

在明确监管下,代币化为机构采纳数字资产铺平了道路。

具有成熟合规、流动性和运营标准的行业可能首先受益。

随着时间推移,代币化RWA可能改变资产的获取途径和全球资本效率。

总结表

SEC确认:代币化不改变证券法规

影响:监管明确性鼓励机构采纳RWA

早期受益者:债务工具、房地产、私募股权、商品

主要优势:部分所有权、改善流动性、加快结算

策略:关注机构平台,专注合规性强、高流动性的资产

主要结论:SEC的监管明确性为代币化RWA开启了更广泛、对机构友好的阶段,部分行业有望率先受益。

⚠️ 风险提示

投资或交易代币化RWA存在重大风险:

监管、操作和对手方风险依然存在。

代币化资产可能波动大或流动性不足。

过去的表现不代表未来结果。

仅投资自己承受得起损失的资金,并进行充分的尽职调查。

#SEConTokenizedSecurities