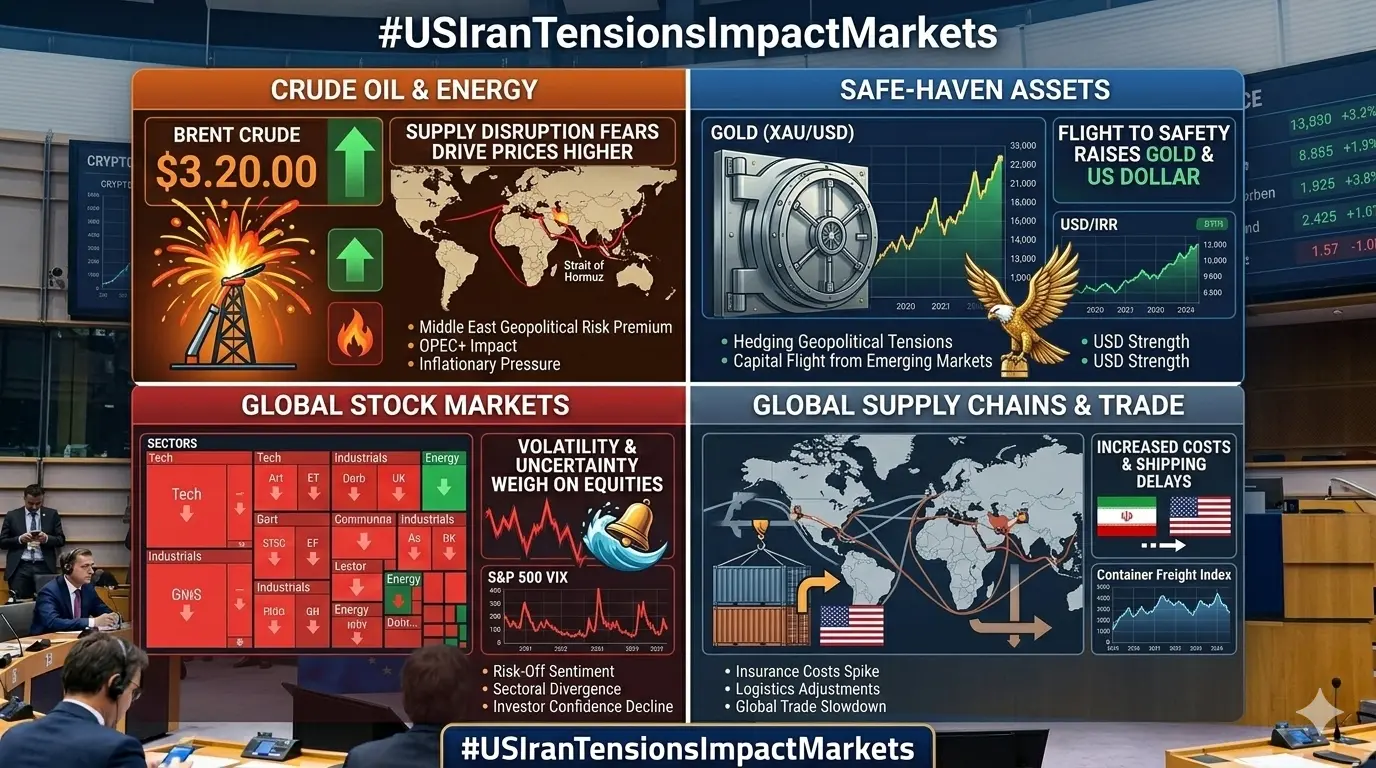

#USStockIndexesCloseHigher は、今日の世界の金融市場における重要なトレンドを浮き彫りにしています。主要な米国株式指数は取引セッションをプラス圏で終え、地政学的不確実性やマクロ経済の圧力が続く中でも、投資家の信頼が回復していることを反映しています。ウォール街の堅調な終値は、エネルギー供給の懸念、中東の緊張、インフレ期待によるボラティリティに対処しているグローバル市場の状況の中で生まれました。

2026年3月4日、米国株式市場は取引セッション中に顕著な反発を見せました。主要な指数は日末までに堅調な上昇を記録しました。ダウ・ジョーンズ工業株平均は約238ポイント(0.5%)上昇し、48,739近くで終え、S&P 500は0.8%上昇して6,869.5付近で取引を終えました。一方、テクノロジー株がリードし、ナスダック総合指数は約1.3%上昇して22,807.48付近で終え、主要指数の中で最も好調なパフォーマンスを示しました。

この反発は特に重要です。なぜなら、直前のセッションでは市場は激しいボラティリティを経験していたからです。原油価格の上昇や中東に関連した地政学的緊張は、投資家の間で不確実性を高めていました。

しかし、原油価格が一時的に安定し、一部の経済指標が予想以上に良好だったことから、トレーダーは株式市場に戻り始め、取引終了時には市場は上昇を続けました。

こ