Yusfirah

用戶暫無簡介

Yusfirah

- 讚賞

- 3

- 2

- 轉發

- 分享

ShainingMoon :

:

直達月球 🌕查看更多

EDGE 期貨交易挑戰賽現已在 Gate 上線。每日簽到,總共分享50,000 USDT獎勵。簡單交易,精彩空投——不要錯過。https://www.gate.com/campaigns/4193?ref=VLJNBLTXUG&ref_type=132

查看原文

- 讚賞

- 5

- 5

- 轉發

- 分享

ShainingMoon :

:

2026 GOGOGO 👊查看更多

#CryptoMarketBouncesBack

截至2026年3月4日,加密貨幣市場在經歷由宏觀不確定性、地緣政治緊張局勢以及降息預期降溫所引發的劇烈波動後,展現出重新走強的跡象。近期的反彈不僅僅是技術性的反應,更反映出情緒轉變、資金輪動以及大玩家的策略布局。

在過去一週,我們看到比特幣穩定並重新佔據關鍵短期支撐位,同時流動性逐步回歸風險資產。儘管早前受到全球市場動盪和霍爾木茲海峽緊張局勢升溫的壓力,數字資產相較於一些傳統市場展現出較強的韌性。這種分歧非常重要。它表明機構對加密貨幣作為一種平行風險資產類別的認知正在逐步成熟,而非純粹的投機工具。

從結構角度來看,反彈似乎由三大力量推動:

1. 短期空頭耗盡

之前的下行動能明顯放緩。融資費率回歸正常,未平倉合約重置,恐慌性清算大幅減少。當槓桿頭寸被清理出市場時,市場通常能找到更可持續的立足點。這正是我們目前所觀察到的。

2. 宏觀再定價已經反映在價格中

隨著對全球激進降息預期的降溫,風險市場已經進行了調整。再定價階段為長期積累者創造了機會。聰明的資金通常在不確定時進行布局,而非在明朗後。反彈表明是有選擇性的積累,而非盲目投機。

3. 山寨幣輪動與行業特定的強勢

除了比特幣之外,某些行業如人工智能整合區塊鏈項目、Layer 2擴展解決方案以及實物資產的代幣化正展現出新的動能。資金輪動到具有基本面支撐的叙事,往往標誌著更廣泛復甦浪潮的

截至2026年3月4日,加密貨幣市場在經歷由宏觀不確定性、地緣政治緊張局勢以及降息預期降溫所引發的劇烈波動後,展現出重新走強的跡象。近期的反彈不僅僅是技術性的反應,更反映出情緒轉變、資金輪動以及大玩家的策略布局。

在過去一週,我們看到比特幣穩定並重新佔據關鍵短期支撐位,同時流動性逐步回歸風險資產。儘管早前受到全球市場動盪和霍爾木茲海峽緊張局勢升溫的壓力,數字資產相較於一些傳統市場展現出較強的韌性。這種分歧非常重要。它表明機構對加密貨幣作為一種平行風險資產類別的認知正在逐步成熟,而非純粹的投機工具。

從結構角度來看,反彈似乎由三大力量推動:

1. 短期空頭耗盡

之前的下行動能明顯放緩。融資費率回歸正常,未平倉合約重置,恐慌性清算大幅減少。當槓桿頭寸被清理出市場時,市場通常能找到更可持續的立足點。這正是我們目前所觀察到的。

2. 宏觀再定價已經反映在價格中

隨著對全球激進降息預期的降溫,風險市場已經進行了調整。再定價階段為長期積累者創造了機會。聰明的資金通常在不確定時進行布局,而非在明朗後。反彈表明是有選擇性的積累,而非盲目投機。

3. 山寨幣輪動與行業特定的強勢

除了比特幣之外,某些行業如人工智能整合區塊鏈項目、Layer 2擴展解決方案以及實物資產的代幣化正展現出新的動能。資金輪動到具有基本面支撐的叙事,往往標誌著更廣泛復甦浪潮的

BTC8.46%

- 讚賞

- 3

- 2

- 轉發

- 分享

ShainingMoon :

:

直達月球 🌕查看更多

查看原文

- 讚賞

- 3

- 2

- 轉發

- 分享

ShainingMoon :

:

直達月球 🌕查看更多

#BuyTheDipOrWaitNow?

截至今日,全球金融市場正處於地緣政治緊張、宏觀經濟不確定性與風險情緒演變的複雜十字路口,這些條件必須放在任何關於逢低買入或等待更明確趨勢的決策前列。特別是在中東地區的地緣政治緊張局勢,已造成股票、商品和風險資產的波動性升高,主要由於對能源價格、通貨膨脹和全球經濟增長的擔憂所驅動。主要股指如標普500、納斯達克以及國際股票市場近期經歷了大範圍的拋售,反映出投資者對衝突可能擾亂供應鏈並迫使央行維持緊縮貨幣政策而非今年降息的恐懼增加。這種避險環境使得防禦性和避風港資產的表現出現差異——黃金和某些債券的資金流動呈現混合,而能源股和商品則因原油價格上升而反彈。總體而言,這一背景使得“逢低買入”的廣泛說法比傳統牛市周期更為細膩,需謹慎考量背景而非自動操作。

在加密貨幣市場,主要資產即使在宏觀逆風中也展現出令人驚訝的韌性,但波動性仍然顯著。比特幣,作為數字資產的領頭羊,目前在68,000美元以上交易,並在明確的支撐與阻力水平之間展現盤整。鏈上數據顯示,大戶和機構實體持續累積而非清算,這表明目前的價格區間受到長期持有者的尊重,而非被恐慌性拋售突破。儘管股票和商品的風險偏好較低,比特幣仍在66,000–68,000美元的強支撐水平附近保持堅挺,暗示部分市場參與者將當前價格視為機會區而非崩盤點。這種動態形成了典型的“拉鋸戰”——短期恐懼與長期布局之間的較量,

截至今日,全球金融市場正處於地緣政治緊張、宏觀經濟不確定性與風險情緒演變的複雜十字路口,這些條件必須放在任何關於逢低買入或等待更明確趨勢的決策前列。特別是在中東地區的地緣政治緊張局勢,已造成股票、商品和風險資產的波動性升高,主要由於對能源價格、通貨膨脹和全球經濟增長的擔憂所驅動。主要股指如標普500、納斯達克以及國際股票市場近期經歷了大範圍的拋售,反映出投資者對衝突可能擾亂供應鏈並迫使央行維持緊縮貨幣政策而非今年降息的恐懼增加。這種避險環境使得防禦性和避風港資產的表現出現差異——黃金和某些債券的資金流動呈現混合,而能源股和商品則因原油價格上升而反彈。總體而言,這一背景使得“逢低買入”的廣泛說法比傳統牛市周期更為細膩,需謹慎考量背景而非自動操作。

在加密貨幣市場,主要資產即使在宏觀逆風中也展現出令人驚訝的韌性,但波動性仍然顯著。比特幣,作為數字資產的領頭羊,目前在68,000美元以上交易,並在明確的支撐與阻力水平之間展現盤整。鏈上數據顯示,大戶和機構實體持續累積而非清算,這表明目前的價格區間受到長期持有者的尊重,而非被恐慌性拋售突破。儘管股票和商品的風險偏好較低,比特幣仍在66,000–68,000美元的強支撐水平附近保持堅挺,暗示部分市場參與者將當前價格視為機會區而非崩盤點。這種動態形成了典型的“拉鋸戰”——短期恐懼與長期布局之間的較量,

BTC8.46%

- 讚賞

- 11

- 12

- 轉發

- 分享

Eagle Eye :

:

好文章查看更多

#CLARITYActAdvances

《清晰法案》(正式名稱為數字資產市場清晰法案)是美國為數字貨幣和數字資產市場帶來結構和確定性的最重要立法努力之一。多年來,美國的加密貨幣生態系統一直處於灰色地帶,碎片化的規則和不一致的執法造成法律風險和市場低效。清晰法案旨在通過提供一個全面的框架來解決這些長期挑戰,明確劃分SEC和CFTC的職責,在數字資產領域建立證券與商品的實用區分。除了監管分類外,該法案還引入了交易所、經紀商、托管人和去中心化金融平台註冊和在聯邦監管下運營的途徑,這可能大大降低突如其來的執法行動風險,並為機構投資者創造更可預測的環境。其中一個最引人注目的條款是允許較小的加密項目每年籌集最多$75 百萬美元,而無需進行完整的SEC註冊,只要它們符合披露要求。僅此一項就能促進創新,使初創企業能在明確的監管框架內獲取資本。

在立法方面,該法案已成功通過眾議院的關鍵委員會,並獲得整個眾議院的表決,彰顯兩黨對數字資產行業明確性的共識。然而,在參議院的推進較為緩慢,主要是因為對穩定幣規範的分歧,特別是發行者是否應被允許向持有人提供利息或收益。傳統銀行機構認為,產生收益的穩定幣可能削弱傳統銀行存款並造成系統性風險,而加密支持者則強調保持彈性以促進創新、流動性和競爭的重要性。這場辯論導致參議院銀行委員會出現延遲,原定於3月1日的妥協截止日期未能達成。儘管如此,內部人士表示,法案的最終文

查看原文《清晰法案》(正式名稱為數字資產市場清晰法案)是美國為數字貨幣和數字資產市場帶來結構和確定性的最重要立法努力之一。多年來,美國的加密貨幣生態系統一直處於灰色地帶,碎片化的規則和不一致的執法造成法律風險和市場低效。清晰法案旨在通過提供一個全面的框架來解決這些長期挑戰,明確劃分SEC和CFTC的職責,在數字資產領域建立證券與商品的實用區分。除了監管分類外,該法案還引入了交易所、經紀商、托管人和去中心化金融平台註冊和在聯邦監管下運營的途徑,這可能大大降低突如其來的執法行動風險,並為機構投資者創造更可預測的環境。其中一個最引人注目的條款是允許較小的加密項目每年籌集最多$75 百萬美元,而無需進行完整的SEC註冊,只要它們符合披露要求。僅此一項就能促進創新,使初創企業能在明確的監管框架內獲取資本。

在立法方面,該法案已成功通過眾議院的關鍵委員會,並獲得整個眾議院的表決,彰顯兩黨對數字資產行業明確性的共識。然而,在參議院的推進較為緩慢,主要是因為對穩定幣規範的分歧,特別是發行者是否應被允許向持有人提供利息或收益。傳統銀行機構認為,產生收益的穩定幣可能削弱傳統銀行存款並造成系統性風險,而加密支持者則強調保持彈性以促進創新、流動性和競爭的重要性。這場辯論導致參議院銀行委員會出現延遲,原定於3月1日的妥協截止日期未能達成。儘管如此,內部人士表示,法案的最終文

- 讚賞

- 8

- 12

- 轉發

- 分享

Eagle Eye :

:

好文章查看更多

#NasdaqEntersPredictionMarkets

重新定義受規範金融中的事件驅動交易

在金融界具有里程碑意義的舉措中,納斯達克正進入預測市場領域,標誌著事件結果、預測和概率交易方式的重大轉變,並在一個完全受規範的環境中實現。這不僅僅是產品推出,更代表了傳統金融、衍生品交易與概率預測的融合。

🔹 納斯達克的動作

納斯達克正準備提供與其旗艦指數相關的二元事件合約,包括納斯達克-100和納斯達克-100微型指數。這些合約作為“是/否”賭注,允許交易者對特定事件在一定期間內的結果進行投機。

例如,一份合約可能在納斯達克-100在特定日期收盤高於某一水平,或宏觀經濟指標超出預期時支付。這些合約以固定支付的選擇權形式結構,價格通常在$0.01到$1.00之間,反映市場對某一結果的集體概率。

與涉及複雜計算和槓桿的傳統衍生品不同,這些工具具有透明、簡單且概率性強的特點,使機構和散戶交易者都能輕鬆接觸。

🔹 為何這很重要

1. 連接傳統金融與預測市場

預測市場歷來在主流金融交易所之外的平台運作。這些平台允許參與者根據現實事件進行交易——從選舉到經濟指標——有效地將預測轉化為市場價格。納斯達克的進入將這些機制引入一個完全受規範的交易所環境,確保透明度、合規性與更廣泛的市場信任。

2. 機構信譽與規模

利用納斯達克的基礎設施,預測市場獲得了對先前避免非規範或去中心化平台的機構的信譽。

查看原文重新定義受規範金融中的事件驅動交易

在金融界具有里程碑意義的舉措中,納斯達克正進入預測市場領域,標誌著事件結果、預測和概率交易方式的重大轉變,並在一個完全受規範的環境中實現。這不僅僅是產品推出,更代表了傳統金融、衍生品交易與概率預測的融合。

🔹 納斯達克的動作

納斯達克正準備提供與其旗艦指數相關的二元事件合約,包括納斯達克-100和納斯達克-100微型指數。這些合約作為“是/否”賭注,允許交易者對特定事件在一定期間內的結果進行投機。

例如,一份合約可能在納斯達克-100在特定日期收盤高於某一水平,或宏觀經濟指標超出預期時支付。這些合約以固定支付的選擇權形式結構,價格通常在$0.01到$1.00之間,反映市場對某一結果的集體概率。

與涉及複雜計算和槓桿的傳統衍生品不同,這些工具具有透明、簡單且概率性強的特點,使機構和散戶交易者都能輕鬆接觸。

🔹 為何這很重要

1. 連接傳統金融與預測市場

預測市場歷來在主流金融交易所之外的平台運作。這些平台允許參與者根據現實事件進行交易——從選舉到經濟指標——有效地將預測轉化為市場價格。納斯達克的進入將這些機制引入一個完全受規範的交易所環境,確保透明度、合規性與更廣泛的市場信任。

2. 機構信譽與規模

利用納斯達克的基礎設施,預測市場獲得了對先前避免非規範或去中心化平台的機構的信譽。

- 讚賞

- 9

- 15

- 轉發

- 分享

Eagle Eye :

:

好文章查看更多

#GlobalRate-CutExpectationsCoolOff

全面市場分析

在2026年初,全球金融市場對主要中央銀行降息預期出現了顯著轉變。曾經普遍認為全球貨幣寬鬆即將來臨的共識,現在已轉變為更謹慎、不確定的展望。這種情緒的變化反映在債券收益率、貨幣波動和股市表現中,對投資者、政策制定者、企業和消費者都具有重要影響。

這一轉變的核心是越來越多的人認識到通脹壓力比預期更持久,許多地區的經濟增長展現出韌性,中央銀行家也越來越不願在沒有明確證據顯示經濟持續放緩的情況下發出激進降息的信號。結果是市場對利率降低的預期明顯放緩——這一現象被稱為“全球降息預期降溫”。

市場預期有何變化?

在過去幾個月中,期貨市場和收益率曲線已將2026年多次降息的可能性納入定價,涉及美國聯邦儲備局(Federal Reserve)、歐洲央行(ECB)以及亞洲主要貨幣當局。這一展望基於早期通脹緩和的信號、增長預測放緩以及地緣政治不確定性,這些因素威脅到全球需求。

然而,近期數據和政策聲明已改變了這一平衡:

主要經濟體的通脹數據仍然比預期更為粘稠,核心通脹指標未能如預期般迅速回落到目標範圍內。

許多地區的就業數據持續展現出強勁,削弱了經濟過熱已完全冷卻的論點。

消費支出和服務活動展現韌性,表明需求可能並未如預期般大幅放緩,無法支持快速降息。

因此,市場已調整其降息預期。例如,之前預計年中會有多次降息的交

查看原文全面市場分析

在2026年初,全球金融市場對主要中央銀行降息預期出現了顯著轉變。曾經普遍認為全球貨幣寬鬆即將來臨的共識,現在已轉變為更謹慎、不確定的展望。這種情緒的變化反映在債券收益率、貨幣波動和股市表現中,對投資者、政策制定者、企業和消費者都具有重要影響。

這一轉變的核心是越來越多的人認識到通脹壓力比預期更持久,許多地區的經濟增長展現出韌性,中央銀行家也越來越不願在沒有明確證據顯示經濟持續放緩的情況下發出激進降息的信號。結果是市場對利率降低的預期明顯放緩——這一現象被稱為“全球降息預期降溫”。

市場預期有何變化?

在過去幾個月中,期貨市場和收益率曲線已將2026年多次降息的可能性納入定價,涉及美國聯邦儲備局(Federal Reserve)、歐洲央行(ECB)以及亞洲主要貨幣當局。這一展望基於早期通脹緩和的信號、增長預測放緩以及地緣政治不確定性,這些因素威脅到全球需求。

然而,近期數據和政策聲明已改變了這一平衡:

主要經濟體的通脹數據仍然比預期更為粘稠,核心通脹指標未能如預期般迅速回落到目標範圍內。

許多地區的就業數據持續展現出強勁,削弱了經濟過熱已完全冷卻的論點。

消費支出和服務活動展現韌性,表明需求可能並未如預期般大幅放緩,無法支持快速降息。

因此,市場已調整其降息預期。例如,之前預計年中會有多次降息的交

- 讚賞

- 6

- 6

- 轉發

- 分享

Eagle Eye :

:

好文章查看更多

#VisatoLaunchCryptoCreditCard

數位金融的新篇章

在2026年,金融界見證了全球最大支付網絡之一Visa的里程碑式宣布:Visa正準備推出一款加密貨幣支持的信用卡。這一發展標誌著數位支付演進中的一個重要轉折點,將傳統金融基礎設施與新興的加密經濟相連接,可能重塑消費者與企業的全球交易方式。

儘管多年前就有關於加密支付卡的討論,但Visa正式進入該領域,推出自有品牌的加密原生信用產品,表明主流採用已不再是遙不可及的夢想,而是正在發生。這一舉措的影響遠超新奇,它涉及監管動態、消費者行為、金融包容性、數位資產流動性以及全球商業的未來。

這一宣布為何具有重要意義?

Visa並非全球支付的邊緣角色。它每年處理數萬億美元的交易,業務遍及超過200個國家和地區,並作為數億商戶信用卡網絡的支柱。當Visa行動時,市場必定會注意,因為規模至關重要,Visa的基礎設施連接了消費者、銀行、商戶與金融機構,形成前所未有的網絡。

推出支持加密貨幣的信用卡,意味著Visa將數位資產功能直接整合到信用體驗中。與現有的加密借記卡不同,後者要求用戶預先用加密貨幣資金充值或在交易點自動轉換資產,加密信用卡則會先擴大購買力,然後使用數位資產機制或混合結算方式來結算餘額。這有潛力在借貸、獎勵和數位資產實用性方面創造新範式。

Visa加密信用卡的運作方式

儘管完整的技術規格和用戶細節仍在最終確定

查看原文數位金融的新篇章

在2026年,金融界見證了全球最大支付網絡之一Visa的里程碑式宣布:Visa正準備推出一款加密貨幣支持的信用卡。這一發展標誌著數位支付演進中的一個重要轉折點,將傳統金融基礎設施與新興的加密經濟相連接,可能重塑消費者與企業的全球交易方式。

儘管多年前就有關於加密支付卡的討論,但Visa正式進入該領域,推出自有品牌的加密原生信用產品,表明主流採用已不再是遙不可及的夢想,而是正在發生。這一舉措的影響遠超新奇,它涉及監管動態、消費者行為、金融包容性、數位資產流動性以及全球商業的未來。

這一宣布為何具有重要意義?

Visa並非全球支付的邊緣角色。它每年處理數萬億美元的交易,業務遍及超過200個國家和地區,並作為數億商戶信用卡網絡的支柱。當Visa行動時,市場必定會注意,因為規模至關重要,Visa的基礎設施連接了消費者、銀行、商戶與金融機構,形成前所未有的網絡。

推出支持加密貨幣的信用卡,意味著Visa將數位資產功能直接整合到信用體驗中。與現有的加密借記卡不同,後者要求用戶預先用加密貨幣資金充值或在交易點自動轉換資產,加密信用卡則會先擴大購買力,然後使用數位資產機制或混合結算方式來結算餘額。這有潛力在借貸、獎勵和數位資產實用性方面創造新範式。

Visa加密信用卡的運作方式

儘管完整的技術規格和用戶細節仍在最終確定

- 讚賞

- 5

- 6

- 轉發

- 分享

ybaser :

:

2026 GOGOGO 👊查看更多

#AnthropicTopsAIProductRankings

在2026年3月,Anthropic的Claude飆升至全球AI產品排行榜的榜首,超越競爭對手,吸引了消費者和企業的關注。這一里程碑不僅僅是下載量或人氣的衡量標準,更反映了用戶優先級的轉變、市場動態的變化,以及倫理、安全和高性能AI不斷演進的格局。

理解Claude的崛起

Claude的崛起由技術性能、易用性和公眾認知的結合推動。儘管其他AI平台多年來一直占據主導地位,Anthropic對於對齊、安全和用戶信任的承諾卻與普通用戶和專業採用者都產生了強烈共鳴。Claude的設計強調堅實的推理能力、語境理解和受控回應,使其不僅僅是一個聊天機器人,更是一個能夠實現實用生產力應用、創意協助和企業整合的工具。

最新分析顯示,Claude的採用曲線在2026年2月下旬加速,最終在Apple App Store的免費AI應用類別中登頂。與僅由病毒式傳播驅動的短暫潮流不同,這次崛起代表了持續的用戶參與,留存率和轉化率在免費和訂閱層面都展現出強勁的表現。

用戶選擇的重要性

Claude的獨特之處在於明確證明用戶在選擇AI工具時展現出判斷力。它的崛起說明,AI的採用不再僅由先行者優勢或品牌認知所決定,而是越來越多地由質量、透明度和倫理管理來決定。

例如,Claude因其設計旨在避免濫用並優先考慮安全性而受益,吸引了關心隱私、錯誤信息和偏

查看原文在2026年3月,Anthropic的Claude飆升至全球AI產品排行榜的榜首,超越競爭對手,吸引了消費者和企業的關注。這一里程碑不僅僅是下載量或人氣的衡量標準,更反映了用戶優先級的轉變、市場動態的變化,以及倫理、安全和高性能AI不斷演進的格局。

理解Claude的崛起

Claude的崛起由技術性能、易用性和公眾認知的結合推動。儘管其他AI平台多年來一直占據主導地位,Anthropic對於對齊、安全和用戶信任的承諾卻與普通用戶和專業採用者都產生了強烈共鳴。Claude的設計強調堅實的推理能力、語境理解和受控回應,使其不僅僅是一個聊天機器人,更是一個能夠實現實用生產力應用、創意協助和企業整合的工具。

最新分析顯示,Claude的採用曲線在2026年2月下旬加速,最終在Apple App Store的免費AI應用類別中登頂。與僅由病毒式傳播驅動的短暫潮流不同,這次崛起代表了持續的用戶參與,留存率和轉化率在免費和訂閱層面都展現出強勁的表現。

用戶選擇的重要性

Claude的獨特之處在於明確證明用戶在選擇AI工具時展現出判斷力。它的崛起說明,AI的採用不再僅由先行者優勢或品牌認知所決定,而是越來越多地由質量、透明度和倫理管理來決定。

例如,Claude因其設計旨在避免濫用並優先考慮安全性而受益,吸引了關心隱私、錯誤信息和偏

- 讚賞

- 2

- 3

- 轉發

- 分享

xxx40xxx :

:

LFG 🔥查看更多

#AsiaPacificStocksTriggerCircuitBreakers

全面市場分析

2026年3月4日,亞太股市經歷了大幅下跌,觸發多個主要交易所的熔斷機制。這次急劇的拋售凸顯了區域市場對地緣政治和宏觀經濟衝擊的脆弱性,也突顯了自動停牌在維持市場有序運作中的作用。

市場動向與熔斷啟動

韓國股市的跌幅最為劇烈,KOSPI指數下跌超過8%,導致觸發Level-1熔斷,交易暫停20分鐘。KOSDAQ指數亦受到類似影響,暫停交易以防止恐慌性波動。

熔斷機制是預設的安全措施,旨在在市場出現快速且大幅度波動時暫時停止交易。這些機制為投資者提供時間重新評估持倉、吸收新資訊,並避免恐慌性拋售的連鎖反應。熔斷的啟動反映了市場對近期地緣政治和經濟發展的反應程度,尤其是對能源安全和供應鏈中斷的擔憂升高。

理解熔斷

熔斷機制分為多個層級,通常與基準指數的百分比變動相關聯。其目的在於:

防止由於快速拋售引發的失控市場崩盤。

為投資者提供分析市場狀況的時間,降低匆忙決策的風險。

穩定市場秩序,減少閃崩的可能性。

根據不同交易所,熔斷可能會在15至30分鐘甚至更長的時間內暫停交易,然後在受控條件下恢復交易。這確保了價格發現能在較有序且波動較小的環境中進行。

下跌的驅動因素

多個因素促成了今日亞太市場的拋售:

地緣政治緊張

中東局勢升級引發對全球能源供應的擔憂,推升原油價格,增加出口導向型亞洲經濟體

全面市場分析

2026年3月4日,亞太股市經歷了大幅下跌,觸發多個主要交易所的熔斷機制。這次急劇的拋售凸顯了區域市場對地緣政治和宏觀經濟衝擊的脆弱性,也突顯了自動停牌在維持市場有序運作中的作用。

市場動向與熔斷啟動

韓國股市的跌幅最為劇烈,KOSPI指數下跌超過8%,導致觸發Level-1熔斷,交易暫停20分鐘。KOSDAQ指數亦受到類似影響,暫停交易以防止恐慌性波動。

熔斷機制是預設的安全措施,旨在在市場出現快速且大幅度波動時暫時停止交易。這些機制為投資者提供時間重新評估持倉、吸收新資訊,並避免恐慌性拋售的連鎖反應。熔斷的啟動反映了市場對近期地緣政治和經濟發展的反應程度,尤其是對能源安全和供應鏈中斷的擔憂升高。

理解熔斷

熔斷機制分為多個層級,通常與基準指數的百分比變動相關聯。其目的在於:

防止由於快速拋售引發的失控市場崩盤。

為投資者提供分析市場狀況的時間,降低匆忙決策的風險。

穩定市場秩序,減少閃崩的可能性。

根據不同交易所,熔斷可能會在15至30分鐘甚至更長的時間內暫停交易,然後在受控條件下恢復交易。這確保了價格發現能在較有序且波動較小的環境中進行。

下跌的驅動因素

多個因素促成了今日亞太市場的拋售:

地緣政治緊張

中東局勢升級引發對全球能源供應的擔憂,推升原油價格,增加出口導向型亞洲經濟體

查看原文

- 讚賞

- 3

- 3

- 轉發

- 分享

xxx40xxx :

:

LFG 🔥查看更多

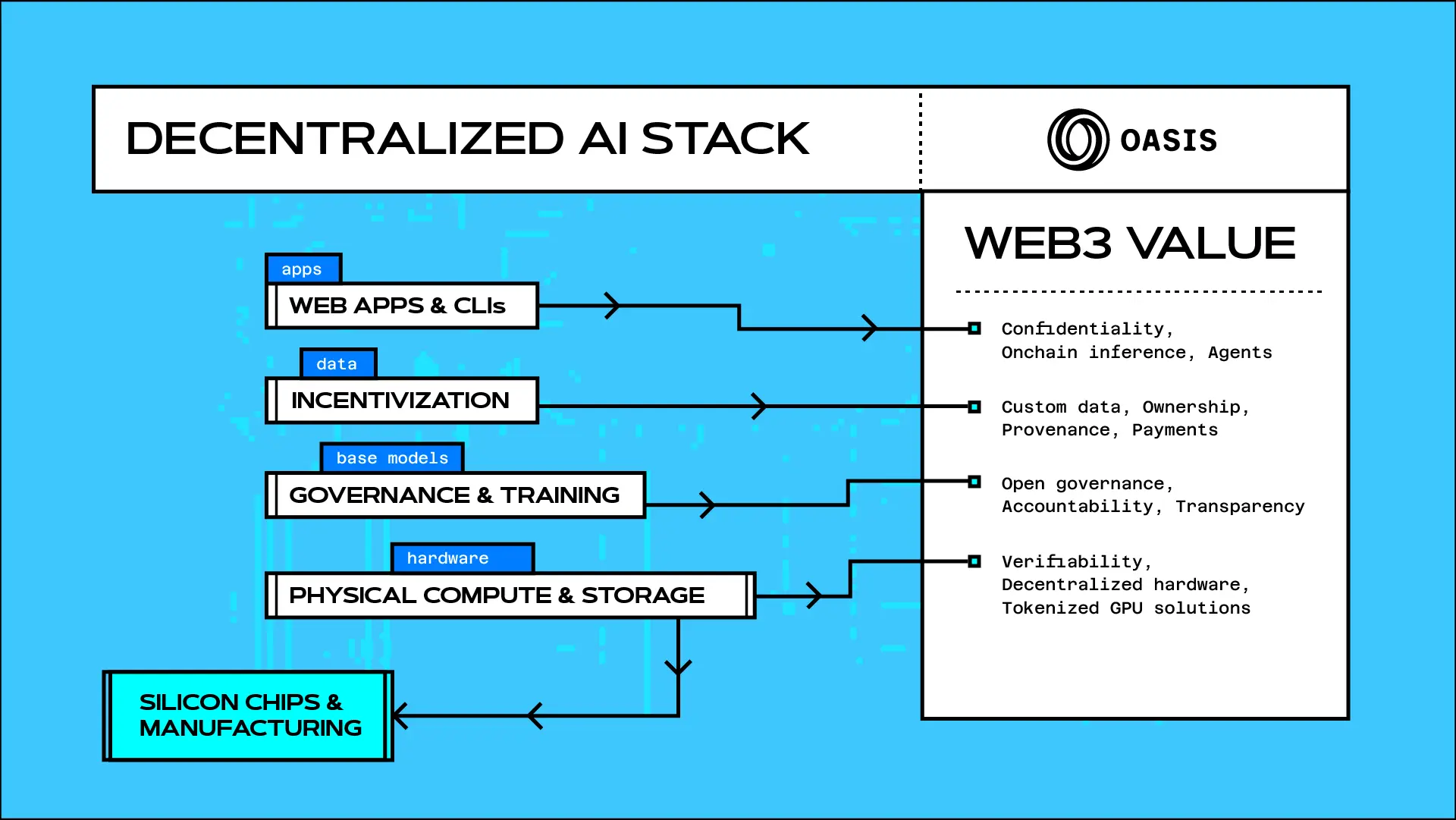

#DeepCreationCamp

#深度创作营

無許可AI代幣:加密貨幣與去中心化智能的下一次進化

隨著我們邁向2026年,人工智能(AI)與區塊鏈技術的融合已從一個小眾實驗演變成加密貨幣生態系統中最具吸引力的前沿之一。這個故事不再僅僅是投機炒作;相反,我們正見證結構性創新的出現,計算智能與去中心化、無許可網絡無縫交融。這種融合正在重新定義數字價值、自主計算和鏈上協作的運作方式,展現一個AI與加密貨幣相互強化能力的未來。

理解無許可AI代幣

從本質上來看,無許可AI代幣是驅動網絡的數字資產,在這些網絡中,AI計算、自主代理和去中心化數據市場在沒有中心中介的情況下運作。與由少數企業控制計算、數據存取、定價和治理的傳統AI平台不同,無許可網絡實現了參與的民主化。任何擁有計算資源、數據或算法貢獻的人都可以與網絡互動,獲得透明的獎勵,並影響治理決策。

這一範式從根本上改變了AI開發的激勵機制。貢獻的價值不再基於公司內的層級分配,而是基於實際可衡量的價值交付給網絡。高質量數據、優化模型或有意義的洞察都會通過代幣激勵直接獲得獎勵,創造一個由市場驅動的創新生態系統。

去中心化機器學習與AI市場

這一新興趨勢的核心支柱之一是去中心化AI市場的崛起。像Bittensor (TAO)這樣的項目就是這一模型的典範。Bittensor不僅僅是一個代幣——它是一個完全去中心化的機器學習網絡,參與者共享

查看原文#深度创作营

無許可AI代幣:加密貨幣與去中心化智能的下一次進化

隨著我們邁向2026年,人工智能(AI)與區塊鏈技術的融合已從一個小眾實驗演變成加密貨幣生態系統中最具吸引力的前沿之一。這個故事不再僅僅是投機炒作;相反,我們正見證結構性創新的出現,計算智能與去中心化、無許可網絡無縫交融。這種融合正在重新定義數字價值、自主計算和鏈上協作的運作方式,展現一個AI與加密貨幣相互強化能力的未來。

理解無許可AI代幣

從本質上來看,無許可AI代幣是驅動網絡的數字資產,在這些網絡中,AI計算、自主代理和去中心化數據市場在沒有中心中介的情況下運作。與由少數企業控制計算、數據存取、定價和治理的傳統AI平台不同,無許可網絡實現了參與的民主化。任何擁有計算資源、數據或算法貢獻的人都可以與網絡互動,獲得透明的獎勵,並影響治理決策。

這一範式從根本上改變了AI開發的激勵機制。貢獻的價值不再基於公司內的層級分配,而是基於實際可衡量的價值交付給網絡。高質量數據、優化模型或有意義的洞察都會通過代幣激勵直接獲得獎勵,創造一個由市場驅動的創新生態系統。

去中心化機器學習與AI市場

這一新興趨勢的核心支柱之一是去中心化AI市場的崛起。像Bittensor (TAO)這樣的項目就是這一模型的典範。Bittensor不僅僅是一個代幣——它是一個完全去中心化的機器學習網絡,參與者共享

- 讚賞

- 4

- 5

- 轉發

- 分享

xxx40xxx :

:

直達月球 🌕查看更多

#TrumpMeetsMerz

🇺🇸🤝🇩🇪 更新 (2026年3月4日)

今天,美國總統唐納德·特朗普在華盛頓特區白宮會見了德國總理弗里德里希·梅爾茲。此次會晤標誌著美歐關係的關鍵時刻,正值全球不穩定因素上升、美國與以色列對伊朗的軍事行動升級,以及由於俄烏戰爭導致的東歐緊張局勢持續升溫。分析人士稱這是近年來最具影響力的跨大西洋會議之一,不僅關乎外交,也對全球安全、貿易和經濟政策產生深遠影響。

會議的主要目標

討論圍繞四個主要支柱展開:中東安全、北約與歐洲防務、貿易與經濟合作,以及東歐的地緣政治策略。

1. 中東與伊朗衝突

特朗普與梅爾茲在對伊朗施加壓力方面達成一致,特朗普強調德國在情報共享和後勤通道方面的戰略支持對美國行動至關重要。德國已同意協助某些軍事後勤,但不會派遣部隊。

雙方談及削弱現有伊朗政權,特朗普指出軍事行動已大幅中和伊朗的海軍和空軍能力。他強調:“他們沒有海軍;他們沒有空軍,”展現對由美國主導的行動的信心。

梅爾茲則支持行動,但對衝突持謹慎態度,強調採取穩健策略的重要性,以避免長期不穩定,並指出這對全球能源市場、通貨膨脹和歐洲經濟增長構成風險。

觀察人士指出,這種雙重性——特朗普主張強硬行動,而梅爾茲偏好受控參與——凸顯了美國軍事策略與歐洲經濟考量之間的微妙平衡。

2. 跨大西洋安全與北約動態

烏克蘭是討論的重點。梅爾茲敦促特朗普保持並加大對俄羅斯的

查看原文🇺🇸🤝🇩🇪 更新 (2026年3月4日)

今天,美國總統唐納德·特朗普在華盛頓特區白宮會見了德國總理弗里德里希·梅爾茲。此次會晤標誌著美歐關係的關鍵時刻,正值全球不穩定因素上升、美國與以色列對伊朗的軍事行動升級,以及由於俄烏戰爭導致的東歐緊張局勢持續升溫。分析人士稱這是近年來最具影響力的跨大西洋會議之一,不僅關乎外交,也對全球安全、貿易和經濟政策產生深遠影響。

會議的主要目標

討論圍繞四個主要支柱展開:中東安全、北約與歐洲防務、貿易與經濟合作,以及東歐的地緣政治策略。

1. 中東與伊朗衝突

特朗普與梅爾茲在對伊朗施加壓力方面達成一致,特朗普強調德國在情報共享和後勤通道方面的戰略支持對美國行動至關重要。德國已同意協助某些軍事後勤,但不會派遣部隊。

雙方談及削弱現有伊朗政權,特朗普指出軍事行動已大幅中和伊朗的海軍和空軍能力。他強調:“他們沒有海軍;他們沒有空軍,”展現對由美國主導的行動的信心。

梅爾茲則支持行動,但對衝突持謹慎態度,強調採取穩健策略的重要性,以避免長期不穩定,並指出這對全球能源市場、通貨膨脹和歐洲經濟增長構成風險。

觀察人士指出,這種雙重性——特朗普主張強硬行動,而梅爾茲偏好受控參與——凸顯了美國軍事策略與歐洲經濟考量之間的微妙平衡。

2. 跨大西洋安全與北約動態

烏克蘭是討論的重點。梅爾茲敦促特朗普保持並加大對俄羅斯的

- 讚賞

- 5

- 4

- 轉發

- 分享

xxx40xxx :

:

LFG 🔥查看更多

#USStocksTrimLosses

在波動交易條件下日益受到關注的市場行為。它表明美國股市在經歷劇烈的盤中下跌後,成功收復了一部分損失,並在收盤前有所反彈。這一現象表面上看似積極,但需要深入分析以理解其對交易者、機構投資者以及整體市場前景的影響。

1. 理解“收復損失”

“收復損失”並不意味著市場趨勢的逆轉;而是描述資產價格在大幅下跌後的部分回升。在損失被收復的日子裡,投資者通常會觀察到:

早期劇烈下跌:道瓊斯工業平均指數、標普500和納斯達克綜合指數等主要指數由於賣壓而最初下跌。

隨後穩定:隨著交易進行,一些賣壓緩解。買家,無論是機會主義交易者還是機構投資者,進入市場,收復部分初始損失。

最終收盤,損失較盤中低點有所縮小:指數以較小的跌幅結束交易日。

在實務層面,這一模式反映出市場在不確定性中試圖找到平衡點,恐慌性拋售被有選擇性的買入和技術干預所抵消。

2. 2026年3月4日 市場表現概述

2026年3月4日,美國股市展現出正是這一行為:

道瓊斯工業平均指數:盤中下跌超過1200點,但在收盤前收復了近三分之二的損失。

標普500:在早盤大幅下跌約2.5%,之後收復部分損失,以0.9%的跌幅收盤。

納斯達克綜合指數:同樣展現出盤中波動,早期大幅下跌,部分反彈,收盤略高於盤中低點。

這次反彈主要由技術性買入、空頭回補和價值洼地的買盤推動,而非投資者信心的根本轉變。

3. 損失

查看原文在波動交易條件下日益受到關注的市場行為。它表明美國股市在經歷劇烈的盤中下跌後,成功收復了一部分損失,並在收盤前有所反彈。這一現象表面上看似積極,但需要深入分析以理解其對交易者、機構投資者以及整體市場前景的影響。

1. 理解“收復損失”

“收復損失”並不意味著市場趨勢的逆轉;而是描述資產價格在大幅下跌後的部分回升。在損失被收復的日子裡,投資者通常會觀察到:

早期劇烈下跌:道瓊斯工業平均指數、標普500和納斯達克綜合指數等主要指數由於賣壓而最初下跌。

隨後穩定:隨著交易進行,一些賣壓緩解。買家,無論是機會主義交易者還是機構投資者,進入市場,收復部分初始損失。

最終收盤,損失較盤中低點有所縮小:指數以較小的跌幅結束交易日。

在實務層面,這一模式反映出市場在不確定性中試圖找到平衡點,恐慌性拋售被有選擇性的買入和技術干預所抵消。

2. 2026年3月4日 市場表現概述

2026年3月4日,美國股市展現出正是這一行為:

道瓊斯工業平均指數:盤中下跌超過1200點,但在收盤前收復了近三分之二的損失。

標普500:在早盤大幅下跌約2.5%,之後收復部分損失,以0.9%的跌幅收盤。

納斯達克綜合指數:同樣展現出盤中波動,早期大幅下跌,部分反彈,收盤略高於盤中低點。

這次反彈主要由技術性買入、空頭回補和價值洼地的買盤推動,而非投資者信心的根本轉變。

3. 損失

- 讚賞

- 4

- 4

- 轉發

- 分享

xxx40xxx :

:

直達月球 🌕查看更多

期貨交易保障活動來襲,為新註冊用戶、新期貨交易者及所有現有用戶提供多層次的損失保障。完成期貨交易任務即可解鎖獎勵,並每位用戶最高獲得530 USDT的損失保障。https://www.gate.com/campaigns/4175?ch=1173&ref=VLJNBLTXUG&ref_type=132

查看原文

- 讚賞

- 4

- 5

- 轉發

- 分享

xxx40xxx :

:

直達月球 🌕查看更多

- 讚賞

- 5

- 4

- 轉發

- 分享

xxx40xxx :

:

直達月球 🌕查看更多

#NonfarmPayrollsPreview

截至2026年3月4日,市場的焦點牢牢鎖定在即將公布的美國非農就業數據報告。在當前的宏觀環境中,這不僅僅是每月的數據發布,它是一個政策信號、一個流動性觸發點,甚至可能決定短期市場走向的關鍵因素。

全球背景已經相當脆弱。地緣政治緊張局勢依然高漲,油價近期飆升,通脹預期正在重新調整。在這種環境下,勞動市場成為關鍵變數。如果就業保持強勁,表明經濟具有韌性;如果開始出現裂痕,則轉向放緩風險的敘事。

非農就業數據反映美國勞動市場的健康狀況,通過衡量農業部門之外的每月就業創造情況來進行。但市場不再只關注頭條數字。真正的洞察在於內部細節——工資增長、失業率、參與率以及對前幾個月數據的修正。

目前,最大問題是這些數據將如何影響聯邦儲備的路徑。

聯邦儲備正走在一條狹窄的道路上。與之前的高點相比,通脹已經有所緩和,但尚未完全正常化。同時,經濟增長顯示出放緩的跡象,儘管尚未崩潰。強勁的勞動市場為政策制定者提供了長時間維持較高利率的彈性。勞動市場的疲軟則增加了提前放鬆政策的壓力。

這也是為什麼這次非農就業數據的發布具有非凡的重要性。

如果就業創造遠超預期,且工資增長保持堅挺,市場可能會將其解讀為經濟能夠長期承受緊縮政策的確認。在這種情況下,債券收益率可能上升,降息預期可能被推遲,風險資產可能會經歷短暫的壓力。

然而,如果就業增長令人失望,工資通脹降溫,敘事

截至2026年3月4日,市場的焦點牢牢鎖定在即將公布的美國非農就業數據報告。在當前的宏觀環境中,這不僅僅是每月的數據發布,它是一個政策信號、一個流動性觸發點,甚至可能決定短期市場走向的關鍵因素。

全球背景已經相當脆弱。地緣政治緊張局勢依然高漲,油價近期飆升,通脹預期正在重新調整。在這種環境下,勞動市場成為關鍵變數。如果就業保持強勁,表明經濟具有韌性;如果開始出現裂痕,則轉向放緩風險的敘事。

非農就業數據反映美國勞動市場的健康狀況,通過衡量農業部門之外的每月就業創造情況來進行。但市場不再只關注頭條數字。真正的洞察在於內部細節——工資增長、失業率、參與率以及對前幾個月數據的修正。

目前,最大問題是這些數據將如何影響聯邦儲備的路徑。

聯邦儲備正走在一條狹窄的道路上。與之前的高點相比,通脹已經有所緩和,但尚未完全正常化。同時,經濟增長顯示出放緩的跡象,儘管尚未崩潰。強勁的勞動市場為政策制定者提供了長時間維持較高利率的彈性。勞動市場的疲軟則增加了提前放鬆政策的壓力。

這也是為什麼這次非農就業數據的發布具有非凡的重要性。

如果就業創造遠超預期,且工資增長保持堅挺,市場可能會將其解讀為經濟能夠長期承受緊縮政策的確認。在這種情況下,債券收益率可能上升,降息預期可能被推遲,風險資產可能會經歷短暫的壓力。

然而,如果就業增長令人失望,工資通脹降溫,敘事

BTC8.46%

- 讚賞

- 3

- 4

- 轉發

- 分享

xxx40xxx :

:

直達月球 🌕查看更多

#OilPricesSurge

截至2026年3月4日,全球市場對中東局勢再度升級反應劇烈,原油價格持續上漲。此次漲勢主要由地緣政治風險溢價升高、供應中斷的擔憂以及機構投資者增加的避險活動所推動。

能源市場對該地區的不穩定性高度敏感,因為全球大量的石油產量和運輸路線穿過戰略性關鍵走廊。即使尚未確認供應削減,期貨市場也會立即反映前瞻性風險。這正是我們目前所見的:波動性升高、近月合約走強,以及風險溢價擴大。

通脹預期再定價

油價上升的最直接宏觀影響是對通脹預期的影響。能源直接影響交通、製造、公共事業和消費品。如果原油持續維持在高位:

未來數據中可能出現整體通脹上升

債券收益率可能調整上行

降息預期可能進一步推遲

這對已在平衡通脹穩定與經濟增長的聯邦儲備局施加額外壓力。市場目前正在重新調整近期貨幣寬鬆的概率,能源價格成為一個關鍵變數。

對資產類別的影響

油價的上漲同時影響多個市場:

股票:能源股走強,而由於保證金壓力,較廣泛的指數波動性增加。

債券:收益率對通脹敏感,尤其是在短期到中期曲線上。

貴金屬:黃金因投資者對地緣政治不確定性和通脹風險的對沖而上漲。

數字資產:比特幣目前仍相對穩定,但如果油價推動的通脹持續,且利率預期劇烈變動,波動性可能增加。

供應端焦點

市場密切關注:

主要海運路線的航運活動

主要產油國的官方產量聲明

戰略石油儲備政策

OPEC+的立場和產量指引

如果供應流未

截至2026年3月4日,全球市場對中東局勢再度升級反應劇烈,原油價格持續上漲。此次漲勢主要由地緣政治風險溢價升高、供應中斷的擔憂以及機構投資者增加的避險活動所推動。

能源市場對該地區的不穩定性高度敏感,因為全球大量的石油產量和運輸路線穿過戰略性關鍵走廊。即使尚未確認供應削減,期貨市場也會立即反映前瞻性風險。這正是我們目前所見的:波動性升高、近月合約走強,以及風險溢價擴大。

通脹預期再定價

油價上升的最直接宏觀影響是對通脹預期的影響。能源直接影響交通、製造、公共事業和消費品。如果原油持續維持在高位:

未來數據中可能出現整體通脹上升

債券收益率可能調整上行

降息預期可能進一步推遲

這對已在平衡通脹穩定與經濟增長的聯邦儲備局施加額外壓力。市場目前正在重新調整近期貨幣寬鬆的概率,能源價格成為一個關鍵變數。

對資產類別的影響

油價的上漲同時影響多個市場:

股票:能源股走強,而由於保證金壓力,較廣泛的指數波動性增加。

債券:收益率對通脹敏感,尤其是在短期到中期曲線上。

貴金屬:黃金因投資者對地緣政治不確定性和通脹風險的對沖而上漲。

數字資產:比特幣目前仍相對穩定,但如果油價推動的通脹持續,且利率預期劇烈變動,波動性可能增加。

供應端焦點

市場密切關注:

主要海運路線的航運活動

主要產油國的官方產量聲明

戰略石油儲備政策

OPEC+的立場和產量指引

如果供應流未

BTC8.46%

- 讚賞

- 3

- 4

- 轉發

- 分享

xxx40xxx :

:

直達月球 🌕查看更多

#BitcoinHoldsFirm

截至2026年3月4日,我相信目前市場上最強烈的信號不是爆炸性的上漲,而是穩定。在地緣政治緊張、能源市場不確定性以及對聯邦儲備局下一步動作的持續猜測之中,比特幣堅定地站穩在70,000以上的事實說明了一切。

根據我的個人交易經驗,市場在不確定時展現其真正的實力,而非在炒作周期中。任何人在充裕流動性推動的反彈中都能看起來強大。真正的考驗是在頭條變為負面、恐懼情緒主導社交媒體、投資者開始質疑宏觀經濟穩定時。這正是我們目前由於美國與伊朗之間日益升高的地緣政治緊張局勢所見的環境。

在過去的年份,類似的全球緊張局勢會引發比特幣的劇烈拋售。我親眼見證過那些階段,比特幣幾乎與高β科技股同步波動,對每個宏觀頭條反應激烈。但這一輪感覺不同。比特幣沒有崩潰,而是在吸收壓力。每次向關鍵支撐位的回調都被買入。那不是隨機的波動;那是結構性需求。

為什麼會這樣?

首先,所有權結構已經演變。大型玩家不再將比特幣視為短期交易。機構的持倉改變了市場動態。當資金更深、更長期地進入時,恐慌性清算變得較少。在我的觀察中,這一輪的策略性積累遠多於情緒化交易。

第二,供應條件很重要。經過減半周期後,新發行壓力已經減少。當供應收緊而需求保持穩定時,價格穩定性更容易實現。我注意到,在近期的回調中,賣壓比過去的周期更快地消失。這告訴我,強手在持有。

第三,全球宏觀環境正在變化。隨著地緣政治碎片

截至2026年3月4日,我相信目前市場上最強烈的信號不是爆炸性的上漲,而是穩定。在地緣政治緊張、能源市場不確定性以及對聯邦儲備局下一步動作的持續猜測之中,比特幣堅定地站穩在70,000以上的事實說明了一切。

根據我的個人交易經驗,市場在不確定時展現其真正的實力,而非在炒作周期中。任何人在充裕流動性推動的反彈中都能看起來強大。真正的考驗是在頭條變為負面、恐懼情緒主導社交媒體、投資者開始質疑宏觀經濟穩定時。這正是我們目前由於美國與伊朗之間日益升高的地緣政治緊張局勢所見的環境。

在過去的年份,類似的全球緊張局勢會引發比特幣的劇烈拋售。我親眼見證過那些階段,比特幣幾乎與高β科技股同步波動,對每個宏觀頭條反應激烈。但這一輪感覺不同。比特幣沒有崩潰,而是在吸收壓力。每次向關鍵支撐位的回調都被買入。那不是隨機的波動;那是結構性需求。

為什麼會這樣?

首先,所有權結構已經演變。大型玩家不再將比特幣視為短期交易。機構的持倉改變了市場動態。當資金更深、更長期地進入時,恐慌性清算變得較少。在我的觀察中,這一輪的策略性積累遠多於情緒化交易。

第二,供應條件很重要。經過減半周期後,新發行壓力已經減少。當供應收緊而需求保持穩定時,價格穩定性更容易實現。我注意到,在近期的回調中,賣壓比過去的周期更快地消失。這告訴我,強手在持有。

第三,全球宏觀環境正在變化。隨著地緣政治碎片

BTC8.46%

- 讚賞

- 8

- 9

- 轉發

- 分享

Vortex_King :

:

2026 GOGOGO 👊查看更多

熱門 Gate Fun

查看更多- 市值:$2434.48持有人數:10.00%

- 市值:$2448.27持有人數:20.00%

- 市值:$2410.34持有人數:00.00%

- 市值:$0.1持有人數:10.00%

- 市值:$2455.15持有人數:20.02%

置頂

Gate 廣場內容挖礦獎勵繼續升級!無論您是創作者還是用戶,挖礦新人還是頭部作者都能贏取好禮獲得大獎。現在就進入廣場探索吧!

創作者享受最高60%創作返佣

創作者獎勵加碼1500USDT:更多新人作者能瓜分獎池!

觀眾點擊交易組件交易贏大禮!最高50GT等新春壕禮等你拿!

詳情:https://www.gate.com/announcements/article/49802Gate 廣場|3/4 今日話題: #美伊局势影响

🎁 化身廣場“戰地觀察員”,抽 5 位幸運兒送出 $2,500 仓位體驗券!

美伊衝突持續升級,霍爾木茲海峽陷入事實性封鎖,伊拉克部分原油生產受影響。能源供應再度緊張,通脹預期抬頭,股市與大宗商品市場波動加劇。

💬 本期熱議:

1️⃣ 你關注到了哪些足以撼動市場的戰爭新進展?

2️⃣ 能源、航運、國防補給、避險資產(黃金/BTC)都受到了哪些影響?

3️⃣ 當前有哪些值得關注的多空機會?

分享觀點,瓜分好禮 👉️ https://www.gate.com/post

布局 Gate TradFi 👉️ https://www.gate.com/tradfi

📅 3/4 15:00 - 3/6 12:00 (UTC+8)🚨 Gate 廣場|緊急行情通報 #加密市场上涨

🎁 解讀行情走勢,抽 5 位幸運兒送出 $2,500 仓位體驗券!

行情拉升!比特幣漲至71113.6美元,過去24小時內漲6.0%;以太坊漲至2070.22美元,過去24小時內漲5.32%。山寨幣集體回暖,市場情緒明顯回升。

💬 本期熱議:

1️⃣ 這波反彈是否正式開啟行情?今晚如何布局?

2️⃣ 明日走勢怎麼看?結合消息面給出你的策略判斷。

分享觀點,瓜分好禮 👉️ https://www.gate.com/post

📅 3/5 18:00 - 3/6 18:00 (UTC+8)🧧 Gate 廣場 $50,000 紅包雨狂撒,發帖 100% 中獎!

活動全面加碼,獎勵上不封頂!

🚀 人人有份: 新老用戶發帖即領,單帖最高可得 28U!

📈 多發多得: 參與次數不設限,發帖越多,紅包拿得越手軟!

立即參與:

1️⃣ 更新 App: 升級至 v8.8.0 版本。

2️⃣ 開啟紅包: 點擊發帖,獎勵自動入賬!

馬上發帖領紅包 👉 https://www.gate.com/post

詳情: https://www.gate.com/announcements/article/49773