MingDragonX

用戶暫無簡介

MingDragonX

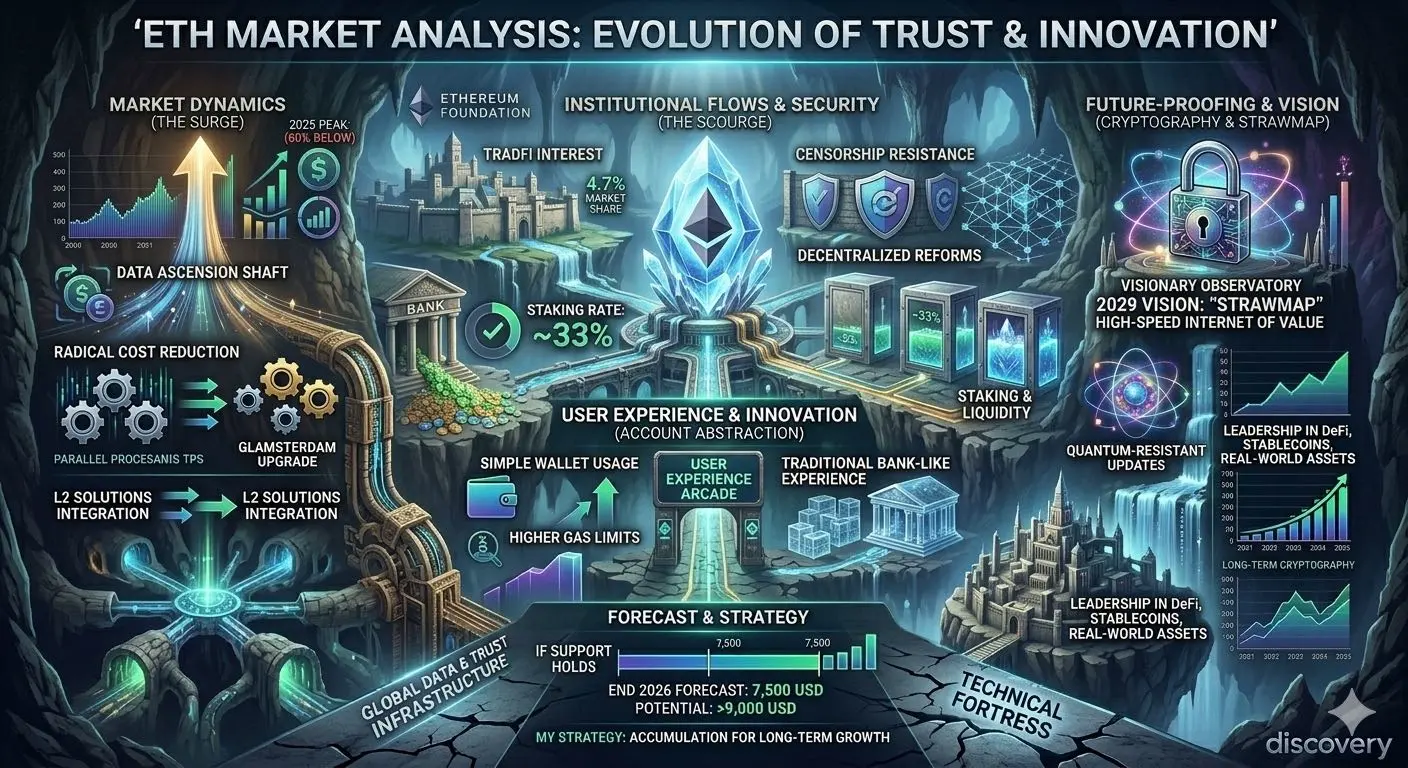

#ETHMarketAnalysis Ethereum2026展望

作為數字資產領域的忠實觀察者,我密切關注以太坊從修正走向潛在擴展的過程。在經歷了一段艱難的回調階段後,ETH正穩定在約2000美元附近,展現出韌性,儘管宏觀不確定性和地緣政治噪音依然存在。短期內波動仍然存在,但從結構上看,市場似乎是在重建力量,而非崩潰。

機構參與仍然是最重要的長期催化劑之一。現貨ETF的曝光和日益增長的TradFi整合表明,以太坊不再被視為投機實驗,而是可編程的金融基礎設施。隨著質押參與接近供應的三分之一,流通中的流動性正在收緊——這一動態在需求擴張周期中歷史上支持更強的價格反應。

鏈上行為進一步增強了樂觀前景。長期持有者逐漸增加持倉,巨鯨錢包在策略性積累,交易所餘額顯示出穩定下降的跡象。儘管在整體市場放緩期間,網絡增長放緩,但持有率指標正在改善——這是前幾個周期中典型的底部信號。

從開發角度來看,以太坊的路線圖仍然是其最強的差異化因素。擴展性改進、更高吞吐量的目標,以及持續的rollup為中心的擴展,鞏固了其在DeFi、穩定幣和實物資產代幣化中的主導地位。隨著Layer 2生態系統的成熟,以太坊越來越多地作為更廣泛加密經濟的結算骨幹,而不僅僅是一條智能合約鏈。

宏觀層面的調整也很重要。比特幣保持關鍵結構水平,總市值穩定,風險偏好逐漸回升。如果資金輪動加快,轉向高實用性資產,ETH可能成為主要受益

查看原文作為數字資產領域的忠實觀察者,我密切關注以太坊從修正走向潛在擴展的過程。在經歷了一段艱難的回調階段後,ETH正穩定在約2000美元附近,展現出韌性,儘管宏觀不確定性和地緣政治噪音依然存在。短期內波動仍然存在,但從結構上看,市場似乎是在重建力量,而非崩潰。

機構參與仍然是最重要的長期催化劑之一。現貨ETF的曝光和日益增長的TradFi整合表明,以太坊不再被視為投機實驗,而是可編程的金融基礎設施。隨著質押參與接近供應的三分之一,流通中的流動性正在收緊——這一動態在需求擴張周期中歷史上支持更強的價格反應。

鏈上行為進一步增強了樂觀前景。長期持有者逐漸增加持倉,巨鯨錢包在策略性積累,交易所餘額顯示出穩定下降的跡象。儘管在整體市場放緩期間,網絡增長放緩,但持有率指標正在改善——這是前幾個周期中典型的底部信號。

從開發角度來看,以太坊的路線圖仍然是其最強的差異化因素。擴展性改進、更高吞吐量的目標,以及持續的rollup為中心的擴展,鞏固了其在DeFi、穩定幣和實物資產代幣化中的主導地位。隨著Layer 2生態系統的成熟,以太坊越來越多地作為更廣泛加密經濟的結算骨幹,而不僅僅是一條智能合約鏈。

宏觀層面的調整也很重要。比特幣保持關鍵結構水平,總市值穩定,風險偏好逐漸回升。如果資金輪動加快,轉向高實用性資產,ETH可能成為主要受益

- 讚賞

- 2

- 2

- 轉發

- 分享

ybaser :

:

直達月球 🌕查看更多

#DeepCreationCamp DeepCreationCamp 🔥#DeepCreationCamp | 下一個加密擴展將屬於深度建設者,而非炒作的回聲

每一次加密周期都教會我們同樣殘酷的教訓:興奮是暫時的,但架構是永恆的。圖表可能以綠色蠟燭爆炸,影響者可能用大膽預測主導時間線,敘事可能像野火般在社交平台上蔓延——但當波動來襲時,只有根植於結構的平台和參與者才能屹立不倒。

隨著我們逐步深入2026年,市場不再純粹由投機驅動。盲目追逐動能的時代正在消退。資本已經成熟,參與者也在進化。機構已經加強了篩選。今天的競爭優勢不在於誰喊得最大聲,而在於誰建立了最堅實的基礎。

下一個牛市周期將獎勵架構師。

加密基礎設施正經歷一場無聲的轉型。交易所不再只是訂單匹配引擎,它們正在演變為全面的數字金融生態系統——融合交易、質押、分析、衍生品、流動性提供和教育智能於一體的統一架構。Gate.io 正在重新定義這一模式,從交易界面轉向整合的金融環境。其社群驅動的中心——GateSquare,不僅代表參與,更象徵策略準備。

準備是無形的優勢。

當市場平靜時,建設者優化系統;當波動收斂時,架構師加強基礎設施;當炒作消退,認真玩家專注於流動性渠道、風險控制和運營韌性。主導地位早在價格上漲確認之前就已形成。

信任如今站在加密下一階段擴展的核心位置。信任不是情感承諾,而是結構證據。它依賴於三個核心維度。

第

每一次加密周期都教會我們同樣殘酷的教訓:興奮是暫時的,但架構是永恆的。圖表可能以綠色蠟燭爆炸,影響者可能用大膽預測主導時間線,敘事可能像野火般在社交平台上蔓延——但當波動來襲時,只有根植於結構的平台和參與者才能屹立不倒。

隨著我們逐步深入2026年,市場不再純粹由投機驅動。盲目追逐動能的時代正在消退。資本已經成熟,參與者也在進化。機構已經加強了篩選。今天的競爭優勢不在於誰喊得最大聲,而在於誰建立了最堅實的基礎。

下一個牛市周期將獎勵架構師。

加密基礎設施正經歷一場無聲的轉型。交易所不再只是訂單匹配引擎,它們正在演變為全面的數字金融生態系統——融合交易、質押、分析、衍生品、流動性提供和教育智能於一體的統一架構。Gate.io 正在重新定義這一模式,從交易界面轉向整合的金融環境。其社群驅動的中心——GateSquare,不僅代表參與,更象徵策略準備。

準備是無形的優勢。

當市場平靜時,建設者優化系統;當波動收斂時,架構師加強基礎設施;當炒作消退,認真玩家專注於流動性渠道、風險控制和運營韌性。主導地位早在價格上漲確認之前就已形成。

信任如今站在加密下一階段擴展的核心位置。信任不是情感承諾,而是結構證據。它依賴於三個核心維度。

第

DEFI-3.87%

- 讚賞

- 4

- 3

- 轉發

- 分享

Yusfirah :

:

直達月球 🌕查看更多

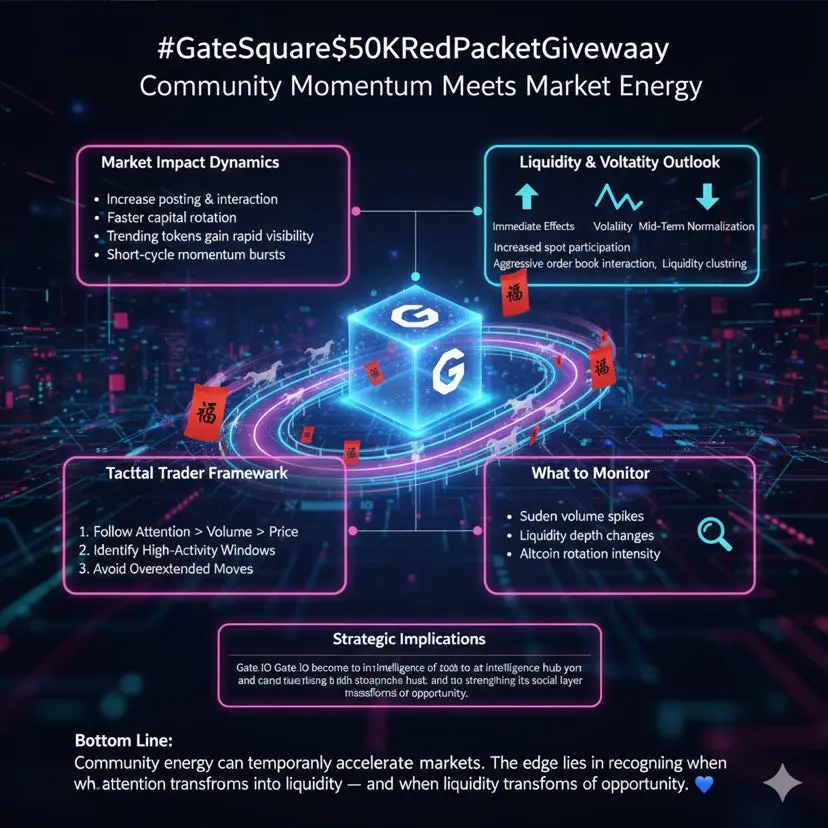

#GateSquare$50KRedPacketGiveaway #GateSquare$50KRedPacketGiveaway 紅包雨正式在Gate.io通過GateSquare推出 — 此次活動旨在最大化參與度,提供無上限的獎勵。

💰 50,000美元獎池 — 100%贏取機制

🚀 人人皆可參與:新用戶和現有用戶均有資格。只需在GateSquare發帖,即可獲得獎勵 — 每帖最高28U。

📈 無限參與:總貼文數無上限。你發布的高質量內容越多,解鎖的紅包也越多。

如何參加:

1️⃣ 將Gate.io應用升級至v8.8.0或更高版本。

2️⃣ 進入GateSquare,創建貼文並打開紅包 — 獎勵將自動入賬。

此活動不僅僅是一次抽獎 — 更是社群動能的加速器。分享市場見解、交易策略、技術分析或生態系統更新,以增加互動並最大化曝光。

聰明發帖。保持一致。抓住你的$50K 獎池份額。 🚀

查看原文💰 50,000美元獎池 — 100%贏取機制

🚀 人人皆可參與:新用戶和現有用戶均有資格。只需在GateSquare發帖,即可獲得獎勵 — 每帖最高28U。

📈 無限參與:總貼文數無上限。你發布的高質量內容越多,解鎖的紅包也越多。

如何參加:

1️⃣ 將Gate.io應用升級至v8.8.0或更高版本。

2️⃣ 進入GateSquare,創建貼文並打開紅包 — 獎勵將自動入賬。

此活動不僅僅是一次抽獎 — 更是社群動能的加速器。分享市場見解、交易策略、技術分析或生態系統更新,以增加互動並最大化曝光。

聰明發帖。保持一致。抓住你的$50K 獎池份額。 🚀

- 讚賞

- 3

- 4

- 轉發

- 分享

Yusfirah :

:

LFG 🔥查看更多

#GateSquare$50KRedPacketGiveaway GateSquare$50KRedPacketGiveaway Gate.io 最新的社群激活活動不僅僅是一場推廣——它是一個流動性與社交整合策略,旨在提升用戶在 GateSquare 的參與度。此次活動設有 50,000 美元的紅包池,將互動激勵與交易生態系統的曝光相結合,強化平台的社交-金融循環。

紅包機制受到傳統獎勵文化的啟發,但為 Web3 動態進行了優化,作為高效的互動催化劑。它不再是被動的獎勵分發,而是激勵用戶發布具有洞察力的內容、市場分析和生態討論。當規模擴大到 50,000 美元時,目標變得明確:促進持續的互動,而非短期點擊。

策略影響:

• 透過活動激勵提升用戶留存

• 將社交討論與實時市場結構、BTC 流動、輪動、流動性區域相結合

• 通過結合社群與交易,增強內部網絡效應

• 鼓勵在交易所環境中分享 alpha

參與優勢:

為了最大化回報,質量比數量更重要。高信念分析、數據支持的結構和持續參與比垃圾信息更具優勢。重點在於:

• 市場結構洞察(支撐/阻力、成交量變化)

• 流動性定位與波動性展望

• 宏觀背景的對接

• 與熱門話題的互動

此次活動的結構——不限次數參與、每帖獎勵——創造了一個複利機會模型。活動規模越大,潛在收益越高,但可信度決定了曝

紅包機制受到傳統獎勵文化的啟發,但為 Web3 動態進行了優化,作為高效的互動催化劑。它不再是被動的獎勵分發,而是激勵用戶發布具有洞察力的內容、市場分析和生態討論。當規模擴大到 50,000 美元時,目標變得明確:促進持續的互動,而非短期點擊。

策略影響:

• 透過活動激勵提升用戶留存

• 將社交討論與實時市場結構、BTC 流動、輪動、流動性區域相結合

• 通過結合社群與交易,增強內部網絡效應

• 鼓勵在交易所環境中分享 alpha

參與優勢:

為了最大化回報,質量比數量更重要。高信念分析、數據支持的結構和持續參與比垃圾信息更具優勢。重點在於:

• 市場結構洞察(支撐/阻力、成交量變化)

• 流動性定位與波動性展望

• 宏觀背景的對接

• 與熱門話題的互動

此次活動的結構——不限次數參與、每帖獎勵——創造了一個複利機會模型。活動規模越大,潛在收益越高,但可信度決定了曝

BTC3.95%

- 讚賞

- 2

- 2

- 轉發

- 分享

repanzal :

:

直達月球 🌕查看更多

#ETHMarketAnalysis ETHMarketAnalysis | 以太坊2026年第一季展望

隨著2026年第一季展開,以太坊儘管面臨宏觀逆風、流動性輪動和周期性波動攀升,仍持續展現結構韌性。2000美元區域已演變為一個宏觀轉折點——不僅是一個心理數字,更是機構參考區域,現貨需求、ETF資金流和衍生品持倉在此匯聚。

技術結構與關鍵水平

2026年初的價格走勢確認2000美元為均衡點。短暫回調至1800美元受到吸收,顯示為被動機構買盤,而非恐慌性拋售。即時支撐集中在1900–1927美元之間;若持續接受度低於此區,可能暴露出1770美元作為下一個結構性需求區域。向上阻力則層層堆疊在2145美元和2200美元。若成交量擴大突破,可能為動能交易者重新進場開啟通道,推動至2500美元。

動能指標顯示積極轉變。RSI從超賣區域(29–33範圍)回升,暗示激進賣壓已接近尾聲。如在較高時間框架上確認看漲背離,短期反彈可能演變為更廣泛的持續結構。

機構流動性與ETF資金流

現貨以太坊ETF的參與仍是決定性流動性渠道。2月中旬的淨流出約1.6億美元轉為再度流入,反映在結構支撐附近的機會性積累。包括BlackRock和21Shares在內的資產管理公司持續強化以太坊的投資級別敘事。

圍繞2200美元“最大痛點”區域的期權持倉顯示短期內價格可能受到磁吸作用,因為市場做市商在重新平衡Gamma

查看原文隨著2026年第一季展開,以太坊儘管面臨宏觀逆風、流動性輪動和周期性波動攀升,仍持續展現結構韌性。2000美元區域已演變為一個宏觀轉折點——不僅是一個心理數字,更是機構參考區域,現貨需求、ETF資金流和衍生品持倉在此匯聚。

技術結構與關鍵水平

2026年初的價格走勢確認2000美元為均衡點。短暫回調至1800美元受到吸收,顯示為被動機構買盤,而非恐慌性拋售。即時支撐集中在1900–1927美元之間;若持續接受度低於此區,可能暴露出1770美元作為下一個結構性需求區域。向上阻力則層層堆疊在2145美元和2200美元。若成交量擴大突破,可能為動能交易者重新進場開啟通道,推動至2500美元。

動能指標顯示積極轉變。RSI從超賣區域(29–33範圍)回升,暗示激進賣壓已接近尾聲。如在較高時間框架上確認看漲背離,短期反彈可能演變為更廣泛的持續結構。

機構流動性與ETF資金流

現貨以太坊ETF的參與仍是決定性流動性渠道。2月中旬的淨流出約1.6億美元轉為再度流入,反映在結構支撐附近的機會性積累。包括BlackRock和21Shares在內的資產管理公司持續強化以太坊的投資級別敘事。

圍繞2200美元“最大痛點”區域的期權持倉顯示短期內價格可能受到磁吸作用,因為市場做市商在重新平衡Gamma

- 讚賞

- 2

- 3

- 轉發

- 分享

ybaser :

:

LFG 🔥查看更多

JaneStreet10AM拋售

反覆出現的「10AM拋售」敘事,常被歸因於Jane Street,實則反映了現代市場微觀結構的更廣泛現實:系統性流動性提供與算法執行經常造成基於時間的波動簇集。無論是否由單一機構負責,這種可觀察的模式反映了大型量化參與者在高流動性窗口(市場開盤後不久)管理庫存、對沖敞口和再平衡風險的方式。

從結構角度來看,10AM (尤其是在美國股票市場),緊隨開盤拍賣的波動階段,此時價差收窄,流動性加深。這段時間為機構提供了在較低滑點下執行大量交易的最佳條件。如果系統性分配在此期間發生,可能會產生反覆的向下壓力,呈現出模式而非隨機。實際上,這通常是VWAP/TWAP執行算法、Delta對沖調整、ETF再平衡流動或期權市場Gamma倉位的副產品——不一定代表方向性信念。

流動性動態是解讀這些動作的核心。當機構拋售程序遇到不足的被動買單時,價格會逐步下行。然而,一旦達到執行目標且賣方流動耗盡,委託簿失衡可能反轉,促使價格穩定或反彈。在此期間監控日內成交量突升、委託流Delta以及委託簿深度變化,比僅關注頭條新聞提供更具操作性的洞察。結構性壓力通常是暫時的;結構性趨勢轉變則需要超越流動性事件的持續跟進。

心理因素也會放大影響。如果交易者預期10AM會下跌,有些會提前進場,為行情增添動能;另一些則等待回調,一旦系統性拋售減弱,反彈便會出現。這種預期循環即使在原始機構流動

查看原文反覆出現的「10AM拋售」敘事,常被歸因於Jane Street,實則反映了現代市場微觀結構的更廣泛現實:系統性流動性提供與算法執行經常造成基於時間的波動簇集。無論是否由單一機構負責,這種可觀察的模式反映了大型量化參與者在高流動性窗口(市場開盤後不久)管理庫存、對沖敞口和再平衡風險的方式。

從結構角度來看,10AM (尤其是在美國股票市場),緊隨開盤拍賣的波動階段,此時價差收窄,流動性加深。這段時間為機構提供了在較低滑點下執行大量交易的最佳條件。如果系統性分配在此期間發生,可能會產生反覆的向下壓力,呈現出模式而非隨機。實際上,這通常是VWAP/TWAP執行算法、Delta對沖調整、ETF再平衡流動或期權市場Gamma倉位的副產品——不一定代表方向性信念。

流動性動態是解讀這些動作的核心。當機構拋售程序遇到不足的被動買單時,價格會逐步下行。然而,一旦達到執行目標且賣方流動耗盡,委託簿失衡可能反轉,促使價格穩定或反彈。在此期間監控日內成交量突升、委託流Delta以及委託簿深度變化,比僅關注頭條新聞提供更具操作性的洞察。結構性壓力通常是暫時的;結構性趨勢轉變則需要超越流動性事件的持續跟進。

心理因素也會放大影響。如果交易者預期10AM會下跌,有些會提前進場,為行情增添動能;另一些則等待回調,一旦系統性拋售減弱,反彈便會出現。這種預期循環即使在原始機構流動

- 讚賞

- 1

- 2

- 轉發

- 分享

repanzal :

:

直達月球 🌕查看更多

#USIsraelStrikesIranBTCPlunges #USIsraelStrikesIranBTCPlunges 中東地區衝突風險升高,引發全球避險情緒急劇升溫,原因是有報導指出美國和以色列協同行動,針對伊朗境內的戰略要地。金融市場立即反應,資金從高波動性資產轉向傳統避險資產。

確認消息公布數小時內,比特幣市值約蒸發$128 億美元,價格回落至約$63,000區域,加速了自其前一宏觀高點近$126,000以來的修正結構。分析師指出,在激烈的地緣政治震盪中,比特幣的表現更像是高β科技股的代理,而非數字黃金,這在全球壓力事件中放大了下行波動。

衍生品市場經歷快速去槓桿化,槓桿多頭部位被清倉出局。幾分鐘內,清算金額達到數億美元,進一步加劇了整個加密貨幣市場的賣壓。以太坊和索拉納的跌幅介於5%至8%之間,而整體數字資產市值縮水至約2.38兆美元。資金轉向現金等價物和黃金,顯示機構採取防禦性布局,而非結構性放棄加密資產敞口。

除了數字資產外,能源市場也迅速反應,原因是伊朗在全球供應鏈中的戰略角色。油價上升重新引入通脹敏感性,增加宏觀經濟預測的複雜性,也使得央行政策路徑變得更加難以預測。從技術面來看,$60,000的水平現已成為比特幣的關鍵心理與結構支撐區;若能持續守住該區域,或能穩定市場情緒,反之若出現決定性突破,則可能引發更深層的回撤,向中期累積區域回落。

目前,機構資金流顯示採

查看原文確認消息公布數小時內,比特幣市值約蒸發$128 億美元,價格回落至約$63,000區域,加速了自其前一宏觀高點近$126,000以來的修正結構。分析師指出,在激烈的地緣政治震盪中,比特幣的表現更像是高β科技股的代理,而非數字黃金,這在全球壓力事件中放大了下行波動。

衍生品市場經歷快速去槓桿化,槓桿多頭部位被清倉出局。幾分鐘內,清算金額達到數億美元,進一步加劇了整個加密貨幣市場的賣壓。以太坊和索拉納的跌幅介於5%至8%之間,而整體數字資產市值縮水至約2.38兆美元。資金轉向現金等價物和黃金,顯示機構採取防禦性布局,而非結構性放棄加密資產敞口。

除了數字資產外,能源市場也迅速反應,原因是伊朗在全球供應鏈中的戰略角色。油價上升重新引入通脹敏感性,增加宏觀經濟預測的複雜性,也使得央行政策路徑變得更加難以預測。從技術面來看,$60,000的水平現已成為比特幣的關鍵心理與結構支撐區;若能持續守住該區域,或能穩定市場情緒,反之若出現決定性突破,則可能引發更深層的回撤,向中期累積區域回落。

目前,機構資金流顯示採

- 讚賞

- 1

- 留言

- 轉發

- 分享

人工智慧領域已進入一個決定性的地緣政治階段,原因是唐納德·特朗普曾指示聯邦機構停止使用由Anthropic開發的技術。最初看似是一場採購爭議,已演變成一場更廣泛的戰略對抗,焦點在於誰最終掌控國防系統中先進AI的部署。爭議的核心是Anthropic的旗艦模型Claude,以及其軍事用途政策中嵌入的倫理限制。CEO Dario Amodei 一直堅持禁止在大規模殺傷性武器、自主致命系統和大規模監控基礎設施中部署——這些限制被報導與五角大樓和白宮官員不斷演變的國防期望產生衝突。在公開批評之後,國防部長Pete Hegseth將該公司列入供應鏈風險等級,觸發聯邦承包商和國防相關企業的強制退出。此決定包括一個結構化的六個月過渡期,允許各機構逐步淘汰現有整合,同時評估能符合無限制國防合規標準的替代AI供應商。市場觀察者現在將此視為一個決定性的轉折點,AI治理、國家安全方針與企業倫理在此交匯。更廣泛的影響超越單一公司:未來的國防合約可能越來越偏好具有主權覆蓋能力的AI系統,以確保政府在部署決策中的主導地位。同時,創新領導者面臨越來越大的壓力,需澄清倫理限制是負責任的管理還是戰略上的摩擦,因為在這個人工智慧不再被視為實驗性基礎設施,而是核心地緣政治杠杆的時代。

查看原文

- 讚賞

- 1

- 2

- 轉發

- 分享

discovery :

:

LFG 🔥查看更多

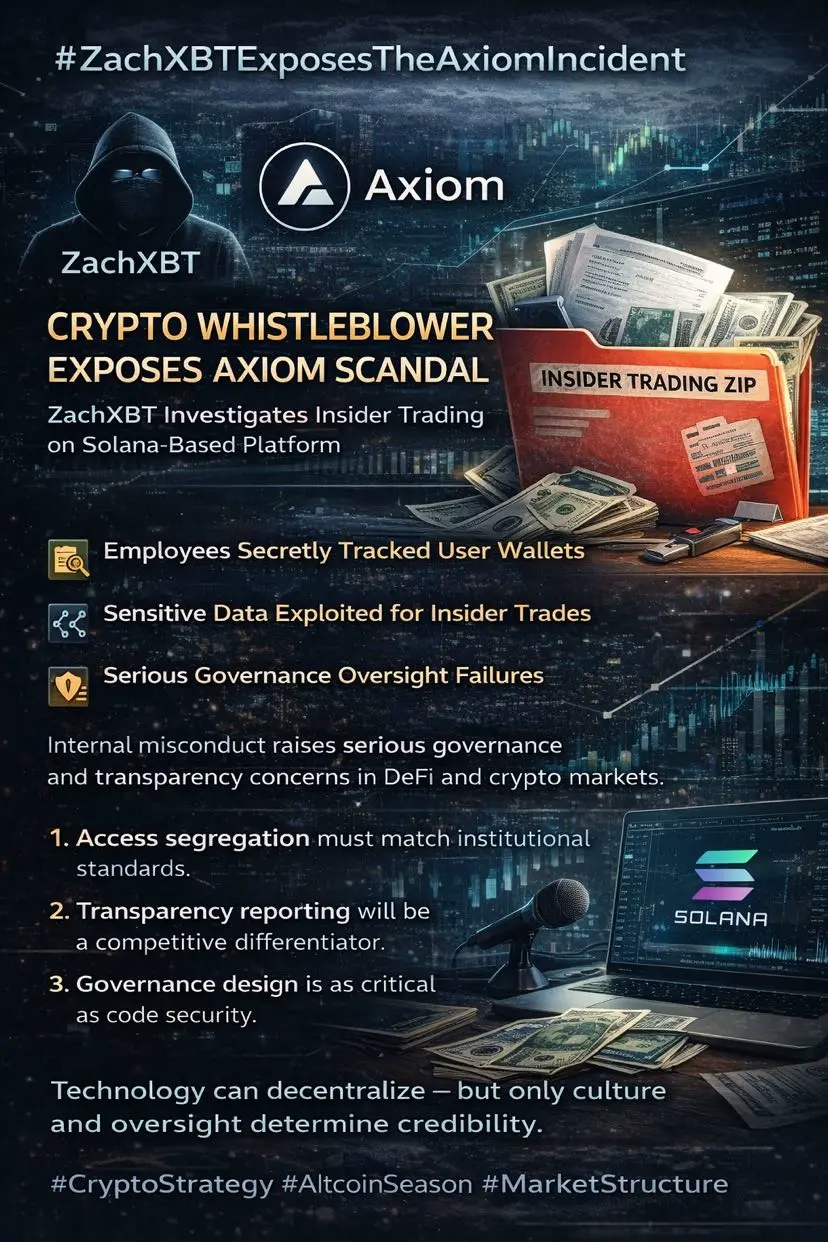

#ZachXBTExposesTheAxiomIncident ZachXBT曝光Axiom事件

在一個重新點燃DeFi內部控制辯論的發展中,鏈上調查員ZachXBT提出了與建立在Solana上的交易平台Axiom相關的內幕不當行為指控。此案突顯了加密貨幣市場中一個反覆出現的緊張局勢:去中心化基礎設施與中心化內部管理並存。

根據公布的調查結果,組織內的某些個人涉嫌訪問敏感的交易相關數據,並利用這些資訊預測用戶持倉。如果屬實,這反映的不是智能合約漏洞,而是治理和存取控制失敗——這是一個層層疊加在區塊鏈架構上的更傳統的企業風險。

更廣泛的影響超越了一個平台。隨著數字資產生態系統的成熟,市場越來越區分協議層的去中心化與公司層的運營透明度。即使結算在鏈上進行,若未經嚴格審核和隔離,特權後端存取仍可能重新引入不對稱。

無論此事件的法律結果如何,都強化了塑造該行業的三個結構性主題:

• 存取隔離必須符合機構標準。

• 透明度報告將成為競爭優勢。

• 治理設計與代碼安全同樣重要。

在區塊鏈承諾降低信任成本的時代,內部數據倫理仍是不可妥協的。技術可以去中心化交易——但文化和監督決定了可信度。

在一個重新點燃DeFi內部控制辯論的發展中,鏈上調查員ZachXBT提出了與建立在Solana上的交易平台Axiom相關的內幕不當行為指控。此案突顯了加密貨幣市場中一個反覆出現的緊張局勢:去中心化基礎設施與中心化內部管理並存。

根據公布的調查結果,組織內的某些個人涉嫌訪問敏感的交易相關數據,並利用這些資訊預測用戶持倉。如果屬實,這反映的不是智能合約漏洞,而是治理和存取控制失敗——這是一個層層疊加在區塊鏈架構上的更傳統的企業風險。

更廣泛的影響超越了一個平台。隨著數字資產生態系統的成熟,市場越來越區分協議層的去中心化與公司層的運營透明度。即使結算在鏈上進行,若未經嚴格審核和隔離,特權後端存取仍可能重新引入不對稱。

無論此事件的法律結果如何,都強化了塑造該行業的三個結構性主題:

• 存取隔離必須符合機構標準。

• 透明度報告將成為競爭優勢。

• 治理設計與代碼安全同樣重要。

在區塊鏈承諾降低信任成本的時代,內部數據倫理仍是不可妥協的。技術可以去中心化交易——但文化和監督決定了可信度。

SOL3.65%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#DeepCreationCamp #深度創作營

#DeepDiveCreatorCamp

Solana (SOL): 擴張前的壓縮還是延長耐心? 🚀

當大盤觀察比特幣盤整時,Solana 正在悄然建立80美元區域的結構。關鍵問題不再是炒作驅動——而是結構性:我們是在見證擴張前的積累,還是長時間的盤整等待下一次流動性掃蕩?

1️⃣ 80美元區域:噪音還是基底形成? 📉

在上一輪激烈的上行推動後,結構性降溫是不可避免的。這個區域現在表現為一個波動壓縮區。成交量已恢復正常,投機過剩已冷卻,槓桿頭寸大多已重置。在市場結構方面,這更像是一個建立基底的階段,而非分配——但需要明確的高位阻力回升伴隨擴大的成交量來確認。

2️⃣ 基礎設施敘事:超越迷因幣循環 🏗️

Solana 的長期論點越來越依賴於可擴展性執行。預期推出的 Firedancer 旨在大幅提升驗證者性能和網絡韌性。如果成功,這將將敘事從“高速替代方案”轉變為“機構級結算層”。這一轉變非常重要。市場最終會評價基礎設施的可信度。

3️⃣ 競爭格局:速度與安全的辯論 ⚖️

以太坊在生態系深度和安全感知方面仍占優勢。然而,Solana 在成本效率和吞吐量方面持續激烈競爭。如果流動性重新流入山寨幣,資金歷來偏向於零售和開發者能廉價快速運作的網絡。

4️⃣ 風險參數:結構破裂的界限 ⚠️

若長期跌破主要心理支撐,將短期內否定積累論點並

查看原文#DeepDiveCreatorCamp

Solana (SOL): 擴張前的壓縮還是延長耐心? 🚀

當大盤觀察比特幣盤整時,Solana 正在悄然建立80美元區域的結構。關鍵問題不再是炒作驅動——而是結構性:我們是在見證擴張前的積累,還是長時間的盤整等待下一次流動性掃蕩?

1️⃣ 80美元區域:噪音還是基底形成? 📉

在上一輪激烈的上行推動後,結構性降溫是不可避免的。這個區域現在表現為一個波動壓縮區。成交量已恢復正常,投機過剩已冷卻,槓桿頭寸大多已重置。在市場結構方面,這更像是一個建立基底的階段,而非分配——但需要明確的高位阻力回升伴隨擴大的成交量來確認。

2️⃣ 基礎設施敘事:超越迷因幣循環 🏗️

Solana 的長期論點越來越依賴於可擴展性執行。預期推出的 Firedancer 旨在大幅提升驗證者性能和網絡韌性。如果成功,這將將敘事從“高速替代方案”轉變為“機構級結算層”。這一轉變非常重要。市場最終會評價基礎設施的可信度。

3️⃣ 競爭格局:速度與安全的辯論 ⚖️

以太坊在生態系深度和安全感知方面仍占優勢。然而,Solana 在成本效率和吞吐量方面持續激烈競爭。如果流動性重新流入山寨幣,資金歷來偏向於零售和開發者能廉價快速運作的網絡。

4️⃣ 風險參數:結構破裂的界限 ⚠️

若長期跌破主要心理支撐,將短期內否定積累論點並

- 讚賞

- 5

- 7

- 轉發

- 分享

repanzal :

:

直達月球 🌕查看更多

#95%ofAltsBelow200-daySMA AltcoinResetPhase

儘管頭條新聞聚焦於短期波動,但深層的結構信號藏在表面之下:絕大多數山寨幣仍然低於其200日移動平均線。這不是噪音——而是擴展前的市場壓縮。當幾乎整個山寨幣板塊都在其長期趨勢線以下交易時,環境從投機轉向篩選。

200日移動平均線作為長期信心指標。低於它的資產反映持續的分配、風險偏好降低,以及資金向被視為安全的資產輪動。在當前周期中,這個安全錨仍然是比特幣,吸收流動性,同時山寨幣進行結構性篩選。

但壓縮階段歷來具有其目的。它們消除槓桿過剩,清除弱勢敘事,並悄然為基本面強勁的項目布局非對稱的復甦。這是資本紀律最為重要的時刻。下一次擴展可能會獎勵韌性、實用性和可持續的代幣經濟——而非炒作速度。

宏觀流動性狀況、監管明確性和主導權輪換將決定時機。在廣泛的山寨幣指數中決定性地重新取得200日移動平均線,將標誌著結構性趨勢反轉。在此之前,耐心仍是策略——不是被動,而是準備。

市場並未崩壞。它正在重新校準。

查看原文儘管頭條新聞聚焦於短期波動,但深層的結構信號藏在表面之下:絕大多數山寨幣仍然低於其200日移動平均線。這不是噪音——而是擴展前的市場壓縮。當幾乎整個山寨幣板塊都在其長期趨勢線以下交易時,環境從投機轉向篩選。

200日移動平均線作為長期信心指標。低於它的資產反映持續的分配、風險偏好降低,以及資金向被視為安全的資產輪動。在當前周期中,這個安全錨仍然是比特幣,吸收流動性,同時山寨幣進行結構性篩選。

但壓縮階段歷來具有其目的。它們消除槓桿過剩,清除弱勢敘事,並悄然為基本面強勁的項目布局非對稱的復甦。這是資本紀律最為重要的時刻。下一次擴展可能會獎勵韌性、實用性和可持續的代幣經濟——而非炒作速度。

宏觀流動性狀況、監管明確性和主導權輪換將決定時機。在廣泛的山寨幣指數中決定性地重新取得200日移動平均線,將標誌著結構性趨勢反轉。在此之前,耐心仍是策略——不是被動,而是準備。

市場並未崩壞。它正在重新校準。

- 讚賞

- 2

- 2

- 轉發

- 分享

discovery :

:

2026 GOGOGO 👊查看更多

#USOCCIssuesNewStablecoinRules 穩定幣進入新時代

數字資產格局正邁入決定性階段,監管不再被視為障礙,而是結構性催化劑。在由美國貨幣監理署 (OCC) 所塑造的日益完善的監管框架下,穩定幣正從實驗性流動性工具轉變為正式認可的金融架構組成部分。這不僅是政策的微調——更是制度驗證的進行。

對儲備透明度、流動性充足性和實時審計的重視,標誌著合規優先生態系統的崛起。符合這些增強標準的穩定幣發行商,可能更容易與銀行網絡、支付渠道和跨境結算系統整合。相反,透明度不足或抵押品較弱的模型,隨著監管明確性的增強,可能逐漸失去相關性,市場紀律也將隨之加強。

從宏觀角度來看,這一轉變降低了系統性不確定性,同時吸引長期資本參與。監管明確性歷來壓縮了不確定性溢價,在數字資產領域,這種壓縮可能轉化為更深的流動性、更廣泛的採用以及更強的機構信任。

下一個數字金融週期不僅由創新速度決定,更由結構韌性所塑造。運作於可審計、具有法律依據框架內的穩定幣,將有望成為不斷演變的數字經濟中的基礎結算層。

這一轉變已不再是理論,而是基礎建設。

查看原文數字資產格局正邁入決定性階段,監管不再被視為障礙,而是結構性催化劑。在由美國貨幣監理署 (OCC) 所塑造的日益完善的監管框架下,穩定幣正從實驗性流動性工具轉變為正式認可的金融架構組成部分。這不僅是政策的微調——更是制度驗證的進行。

對儲備透明度、流動性充足性和實時審計的重視,標誌著合規優先生態系統的崛起。符合這些增強標準的穩定幣發行商,可能更容易與銀行網絡、支付渠道和跨境結算系統整合。相反,透明度不足或抵押品較弱的模型,隨著監管明確性的增強,可能逐漸失去相關性,市場紀律也將隨之加強。

從宏觀角度來看,這一轉變降低了系統性不確定性,同時吸引長期資本參與。監管明確性歷來壓縮了不確定性溢價,在數字資產領域,這種壓縮可能轉化為更深的流動性、更廣泛的採用以及更強的機構信任。

下一個數字金融週期不僅由創新速度決定,更由結構韌性所塑造。運作於可審計、具有法律依據框架內的穩定幣,將有望成為不斷演變的數字經濟中的基礎結算層。

這一轉變已不再是理論,而是基礎建設。

- 讚賞

- 1

- 留言

- 轉發

- 分享

#BuyTheDipOrWaitNow? BuyTheDipOrWaitNow?: 技術、市場與策略分析,適用於交易者與投資者

目前,加密貨幣、股票與宏觀資產的市場參與者正評估近期的修正是否代表戰術性的「逢低買入」良機,或是需要保持謹慎並進一步整固。在主要加密貨幣中,包括比特幣 (BTC) 和以太坊 (ETH),價格走勢顯示在強勁的先前漲勢後出現短暫回撤,比特幣測試了$61,500,而以太坊則在$2,925附近盤整。是否進場或等待,需謹慎整合技術結構、流動性動態、宏觀經濟指標與監管發展。

1. 技術結構與關鍵水平

從價格行為角度來看,BTC與ETH仍處於較高時間框架的多頭趨勢中,但近期遭遇短期修正壓力。BTC測試了$58,000–$59,500的支撐區,該區域與先前的累積節點及歷史流動性區域相符。ETH則回撤至$2,850–$2,900,接近其先前突破的基底,該區域具有結構性的重要需求區。指標顯示,回撤主要是修正性而非趨勢反轉:

相對強弱指數 (RSI): BTC RSI接近42,ETH RSI約在45,皆反映短暫超賣狀況,具有短期反彈潛力。

MACD指標:BTC與ETH的直方圖趨於平坦,短期時間框架可能形成多頭交叉,暗示動能可能很快偏向買方。

成交量分佈:流動性集中在BTC的$58,000–$60,000與ETH的$2,850–$2,900區域,顯示機構可能在此進行積累。

2

查看原文目前,加密貨幣、股票與宏觀資產的市場參與者正評估近期的修正是否代表戰術性的「逢低買入」良機,或是需要保持謹慎並進一步整固。在主要加密貨幣中,包括比特幣 (BTC) 和以太坊 (ETH),價格走勢顯示在強勁的先前漲勢後出現短暫回撤,比特幣測試了$61,500,而以太坊則在$2,925附近盤整。是否進場或等待,需謹慎整合技術結構、流動性動態、宏觀經濟指標與監管發展。

1. 技術結構與關鍵水平

從價格行為角度來看,BTC與ETH仍處於較高時間框架的多頭趨勢中,但近期遭遇短期修正壓力。BTC測試了$58,000–$59,500的支撐區,該區域與先前的累積節點及歷史流動性區域相符。ETH則回撤至$2,850–$2,900,接近其先前突破的基底,該區域具有結構性的重要需求區。指標顯示,回撤主要是修正性而非趨勢反轉:

相對強弱指數 (RSI): BTC RSI接近42,ETH RSI約在45,皆反映短暫超賣狀況,具有短期反彈潛力。

MACD指標:BTC與ETH的直方圖趨於平坦,短期時間框架可能形成多頭交叉,暗示動能可能很快偏向買方。

成交量分佈:流動性集中在BTC的$58,000–$60,000與ETH的$2,850–$2,900區域,顯示機構可能在此進行積累。

2

- 讚賞

- 3

- 2

- 轉發

- 分享

ybaser :

:

2026 Go Go Go 👊查看更多

#DeepCreationCamp #DeepCreationCamp 人工智慧與區塊鏈基礎設施的融合正迅速改變數位資產生態系統。起初作為實驗性AI交易機器人,已演變成自主、代理驅動的系統,能直接與智能合約、DeFi協議、NFT市場和社交代幣經濟互動。隨著Web4的成熟,AI不再只是協助用戶——它正成為一個積極的鏈上參與者。其基礎是像以太坊這樣的可程式化網路,以及像Polygon和Arbitrum這樣的可擴展Layer-2生態系統,實現低成本、高頻率的自動化,並在去中心化環境中無需中央監管。

1. 理解Web4中的AI代理

AI代理是自主程序,能實時監控區塊鏈數據,執行智能合約功能,根據預定邏輯管理數位資產,並與去中心化社群互動。與傳統機器人不同,Web4代理整合了身份、金融邏輯和社交行為,並在用戶定義的權限下運作,具有完整的鏈上透明度。Web4代表一個進化層次的互聯網,去中心化所有權與智能自動化融合——用戶保留對數據和資產的控制,同時AI作為其意圖的策略延伸。

2. 推動採用的核心應用

2.1 自主投資組合與代幣管理

AI代理持續監控市場狀況,並利用波動調整配置、收益優化的質押輪換和風險閾值重平衡等結構化框架動態調整資產,如比特幣和以太坊。先進系統整合衍生品數據、資金費率和流動性深度指標,以優化執行時機並降低滑點。

2.2 AI驅動的DeFi優化

在去中心化金融中,AI提升效率,

查看原文1. 理解Web4中的AI代理

AI代理是自主程序,能實時監控區塊鏈數據,執行智能合約功能,根據預定邏輯管理數位資產,並與去中心化社群互動。與傳統機器人不同,Web4代理整合了身份、金融邏輯和社交行為,並在用戶定義的權限下運作,具有完整的鏈上透明度。Web4代表一個進化層次的互聯網,去中心化所有權與智能自動化融合——用戶保留對數據和資產的控制,同時AI作為其意圖的策略延伸。

2. 推動採用的核心應用

2.1 自主投資組合與代幣管理

AI代理持續監控市場狀況,並利用波動調整配置、收益優化的質押輪換和風險閾值重平衡等結構化框架動態調整資產,如比特幣和以太坊。先進系統整合衍生品數據、資金費率和流動性深度指標,以優化執行時機並降低滑點。

2.2 AI驅動的DeFi優化

在去中心化金融中,AI提升效率,

- 讚賞

- 4

- 5

- 轉發

- 分享

Yunna :

:

2026 GOGOGO 👊查看更多

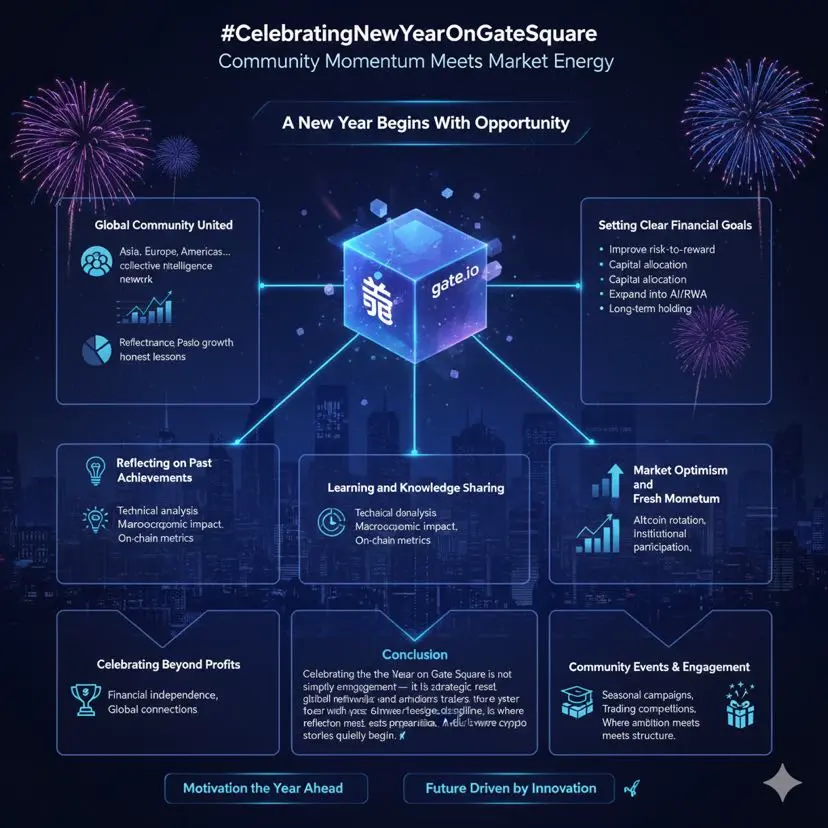

#CelebratingNewYearOnGateSquare 慶祝GateSquare新年 由活動能量到結構化生態系統的演變

隨著2026年第一季動能逐步深化,Gate.io已將Gate Square從一個季節性激活平台轉變為一個持續互動的生態系統。最初作為新年慶典的活動,現已演變為一個永久的社群智慧與創作者驅動的交易層。火馬活動促使參與度加速,但更深層的轉變正在系統架構內發生。

Gate Square不再僅限於紅包發放或短期促銷高峰。它正逐步成為一個策略性互動環境,讓交易者、內容創作者與長期投資者每日參與。預計在2026年第一季末,排行榜可見性、階梯式參與獎勵以及增強的創作者驗證計劃將擴展推行。

🧧 智能獎勵分配模型

傳統的紅包機制已升級為一個具性能感知的激勵系統。獎勵現在越來越與活動連續性、內容質量評分以及經過驗證的互動行為掛鉤。

新的獎勵組件包括連續參與倍數、質量加權分析貢獻評分、每週GT生態系統推動池、限時USDT倍數激勵以及NFT風格的成就徽章。

🔥 競爭交易場系統

Gate Square正同步社群互動與現貨、期貨及結構化交易市場的實時績效指標。

季度動能競技場根據驗證的盈利能力、交易量穩定性與風險調整後的執行績效評估參與者。高排名交易者可能獲得手續費回贈、VIP特權以及私密策略討論機會。

🚀 發布敘事探索層

平台正將自己定位為新興代幣敘事的早期智慧入口。

強化的

查看原文隨著2026年第一季動能逐步深化,Gate.io已將Gate Square從一個季節性激活平台轉變為一個持續互動的生態系統。最初作為新年慶典的活動,現已演變為一個永久的社群智慧與創作者驅動的交易層。火馬活動促使參與度加速,但更深層的轉變正在系統架構內發生。

Gate Square不再僅限於紅包發放或短期促銷高峰。它正逐步成為一個策略性互動環境,讓交易者、內容創作者與長期投資者每日參與。預計在2026年第一季末,排行榜可見性、階梯式參與獎勵以及增強的創作者驗證計劃將擴展推行。

🧧 智能獎勵分配模型

傳統的紅包機制已升級為一個具性能感知的激勵系統。獎勵現在越來越與活動連續性、內容質量評分以及經過驗證的互動行為掛鉤。

新的獎勵組件包括連續參與倍數、質量加權分析貢獻評分、每週GT生態系統推動池、限時USDT倍數激勵以及NFT風格的成就徽章。

🔥 競爭交易場系統

Gate Square正同步社群互動與現貨、期貨及結構化交易市場的實時績效指標。

季度動能競技場根據驗證的盈利能力、交易量穩定性與風險調整後的執行績效評估參與者。高排名交易者可能獲得手續費回贈、VIP特權以及私密策略討論機會。

🚀 發布敘事探索層

平台正將自己定位為新興代幣敘事的早期智慧入口。

強化的

- 讚賞

- 3

- 2

- 轉發

- 分享

Peacefulheart :

:

2026 GOGOGO 👊查看更多

#CelebratingNewYearOnGateSquare 慶祝Gate Square新年

1. 新年始於機遇

隨著日曆翻轉,Gate.io的全球加密社群迎來新篇章。新年不僅代表日期的更替——它象徵潛在資金流的重置、市場結構的演變以及策略定位的更新。在Gate Square,參與者以更清晰的交易計劃、更強的風險意識和紀律執行的心態前行。平台成為結構化成長的跳板,而非僅僅是慶祝的場所。

2. 全球社群的團結

Gate Square因其國際參與基礎而脫穎而出。來自亞洲、歐洲、中東、非洲和美洲的用戶在一個數字生態系統中交流市場洞察和策略觀點。在新年期間,這種多樣性成為一種認知優勢,地區交易風格、經濟情緒和宏觀解讀融合成一個集體智慧網絡。

3. 回顧過去表現

年初鼓勵有序的自我評估。交易者通過分析投資組合成長、錯失的機會、風險控制效果和策略執行質量來回顧2025年的表現。許多參與者分享透明的績效總結,強化負責任和學習的文化,而非投機炒作。

4. 設定明確的財務目標

公開設定目標已成為社群的一大傳統。用戶常常定義可衡量的目標,如提升風險回報紀律、強化資本配置結構、擴展對AI代幣或RWA風格數字資產的敞口,以及改善比特幣等資產的長期布局。

公開書寫目標能增加行為責任感,並強化執行焦點,將雄心轉化為操作策略。

5. 知識共享生態系統

Gate Square持續演變為一個合作的分析網

1. 新年始於機遇

隨著日曆翻轉,Gate.io的全球加密社群迎來新篇章。新年不僅代表日期的更替——它象徵潛在資金流的重置、市場結構的演變以及策略定位的更新。在Gate Square,參與者以更清晰的交易計劃、更強的風險意識和紀律執行的心態前行。平台成為結構化成長的跳板,而非僅僅是慶祝的場所。

2. 全球社群的團結

Gate Square因其國際參與基礎而脫穎而出。來自亞洲、歐洲、中東、非洲和美洲的用戶在一個數字生態系統中交流市場洞察和策略觀點。在新年期間,這種多樣性成為一種認知優勢,地區交易風格、經濟情緒和宏觀解讀融合成一個集體智慧網絡。

3. 回顧過去表現

年初鼓勵有序的自我評估。交易者通過分析投資組合成長、錯失的機會、風險控制效果和策略執行質量來回顧2025年的表現。許多參與者分享透明的績效總結,強化負責任和學習的文化,而非投機炒作。

4. 設定明確的財務目標

公開設定目標已成為社群的一大傳統。用戶常常定義可衡量的目標,如提升風險回報紀律、強化資本配置結構、擴展對AI代幣或RWA風格數字資產的敞口,以及改善比特幣等資產的長期布局。

公開書寫目標能增加行為責任感,並強化執行焦點,將雄心轉化為操作策略。

5. 知識共享生態系統

Gate Square持續演變為一個合作的分析網

BTC3.95%

- 讚賞

- 3

- 3

- 轉發

- 分享

Peacefulheart :

:

Ape In 🚀查看更多

#GateSquare$50KRedPacketGiveaway Gate.io 社交智能與參與經濟學的結合

#GateSquare$50KRedPacketGiveaway 不僅僅是一場推廣活動——它反映了 Gate Square 作為一個由創作者驅動的交易生態系統在 Gate.io 內的策略演變。$50,000 紅包計劃旨在不僅僅分發獎勵,更是為了強化一種行為模型,在這個模型中,洞察力、一致性和分析質量優先於發帖量。

該活動結構傳達了一個現代交易平台運作方式的轉變。交易平台不再僅僅是執行基礎設施,它們越來越像是實時信息網絡,情緒、宏觀解讀和技術推理不斷流動。在這個模型中,高質量的貢獻者自然會獲得更多曝光,因為信號密度比內容噪音更重要。

獎勵機制故意設計為多層次。

• 紅包雨支持每日互動和持續存在。持續參與逐步增加曝光率和影響力。

• 馬年幸運魚引入非對稱獎勵潛力,一篇高質量的帖子可以解鎖豐厚的激勵。這一設計重在獎勵分析深度,而非重複輸出。

• 創作者排行榜的排名考慮互動質量、回應反饋和分析貢獻,而不僅僅是發帖頻率。

活動中最重要的策略轉變是績效聯繫放大。能夠引發有意義討論、技術清晰和結構化市場洞察的帖子,將獲得更強的推送分發。跨領域內容——如宏觀解讀、風險管理框架和山寨幣結構分析——似乎提升了在排行榜系統中的競爭力。

從生態系統發展的角度來看,該活動支持三個核心目標:

• 通過

查看原文#GateSquare$50KRedPacketGiveaway 不僅僅是一場推廣活動——它反映了 Gate Square 作為一個由創作者驅動的交易生態系統在 Gate.io 內的策略演變。$50,000 紅包計劃旨在不僅僅分發獎勵,更是為了強化一種行為模型,在這個模型中,洞察力、一致性和分析質量優先於發帖量。

該活動結構傳達了一個現代交易平台運作方式的轉變。交易平台不再僅僅是執行基礎設施,它們越來越像是實時信息網絡,情緒、宏觀解讀和技術推理不斷流動。在這個模型中,高質量的貢獻者自然會獲得更多曝光,因為信號密度比內容噪音更重要。

獎勵機制故意設計為多層次。

• 紅包雨支持每日互動和持續存在。持續參與逐步增加曝光率和影響力。

• 馬年幸運魚引入非對稱獎勵潛力,一篇高質量的帖子可以解鎖豐厚的激勵。這一設計重在獎勵分析深度,而非重複輸出。

• 創作者排行榜的排名考慮互動質量、回應反饋和分析貢獻,而不僅僅是發帖頻率。

活動中最重要的策略轉變是績效聯繫放大。能夠引發有意義討論、技術清晰和結構化市場洞察的帖子,將獲得更強的推送分發。跨領域內容——如宏觀解讀、風險管理框架和山寨幣結構分析——似乎提升了在排行榜系統中的競爭力。

從生態系統發展的角度來看,該活動支持三個核心目標:

• 通過

- 讚賞

- 3

- 5

- 轉發

- 分享

Peacefulheart :

:

直達月球 🌕查看更多

#TrumpAnnouncesNewTariffs 特朗普宣布新關稅 关税冲击波——宏观风险重新定价开始

特朗普的最新关税公告为全球市场引入了强烈的宏观催化剂——贸易摩擦。虽然关税通常首先影响股票、商品和货币,但在地缘政治和经济紧张局势中,加密货币常作为次级流动性接受者做出反应。这不仅仅是政策更新——它是一个波动性触发点。

宏观传导机制

关税通过三个主要渠道影响市场:

1️⃣ 供应链成本通胀——进口成本上升压缩企业利润,压力盈利预期,并引发股票重新定价。

2️⃣ 货币波动性——短期美元走强成为投资者寻求安全的表现,造成新兴市场货币压力。

3️⃣ 风险相关性变化——不确定性上升暂时增加股票与加密货币之间的相关性,然后出现脱钩。

历史上,加密货币的初始反应是流动性保护:交易者减少敞口,然后重新配置。

即时加密反应模型

短期(0–72小时):比特币通常优于山寨币,稳定币主导地位上升,衍生品融资利率波动,清算簇出现在杠杆区附近。山寨币最初表现不佳,交易者集中到更深的流动性池中。在Gate.io等交易所,宏观头条常常转化为快速的衍生品重新布局,未平仓合约激增预示不稳定,然后结构性扩展。

预期的流动性阶段

阶段1——防御性流动性:做市商扩大价差,挂单簿在阻力位附近变薄,融资快速反转,影线驱动的波动占主导。叙事推动不稳定。

阶段2——结构性波动:套利机构重新进入,波动压缩,趋势结构变得更清晰,流

特朗普的最新关税公告为全球市场引入了强烈的宏观催化剂——贸易摩擦。虽然关税通常首先影响股票、商品和货币,但在地缘政治和经济紧张局势中,加密货币常作为次级流动性接受者做出反应。这不仅仅是政策更新——它是一个波动性触发点。

宏观传导机制

关税通过三个主要渠道影响市场:

1️⃣ 供应链成本通胀——进口成本上升压缩企业利润,压力盈利预期,并引发股票重新定价。

2️⃣ 货币波动性——短期美元走强成为投资者寻求安全的表现,造成新兴市场货币压力。

3️⃣ 风险相关性变化——不确定性上升暂时增加股票与加密货币之间的相关性,然后出现脱钩。

历史上,加密货币的初始反应是流动性保护:交易者减少敞口,然后重新配置。

即时加密反应模型

短期(0–72小时):比特币通常优于山寨币,稳定币主导地位上升,衍生品融资利率波动,清算簇出现在杠杆区附近。山寨币最初表现不佳,交易者集中到更深的流动性池中。在Gate.io等交易所,宏观头条常常转化为快速的衍生品重新布局,未平仓合约激增预示不稳定,然后结构性扩展。

预期的流动性阶段

阶段1——防御性流动性:做市商扩大价差,挂单簿在阻力位附近变薄,融资快速反转,影线驱动的波动占主导。叙事推动不稳定。

阶段2——结构性波动:套利机构重新进入,波动压缩,趋势结构变得更清晰,流

BTC3.95%

- 讚賞

- 2

- 1

- 轉發

- 分享

Chadwick biu :

:

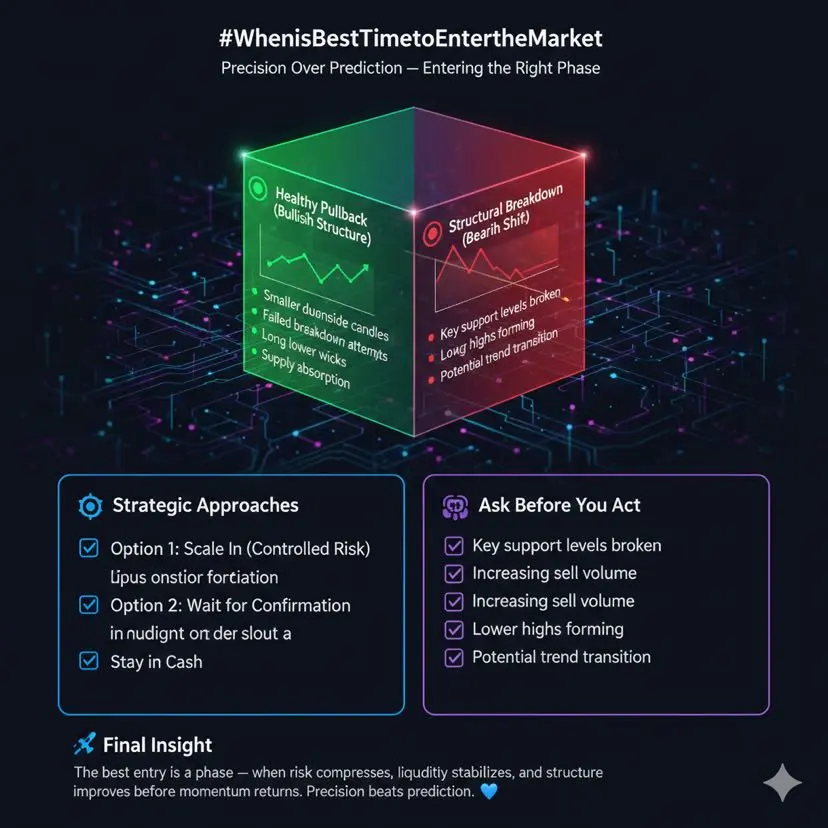

我覺得特朗普的關稅政策可能會影響全球貿易,值得關注!#WhenisBestTimetoEntertheMarket 何時是進入市場的最佳時機 精確勝於預測——選擇正確的階段

交易中最大的誤解是相信成功來自捕捉精確的底部。可持續的表現來自於在正確的市場階段進入——當流動性從分配壓力轉向積累行為時。市場很少在群眾情緒預期反轉時反轉。反轉通常發生在持倉失衡、流動性悄然轉移之時。在加密貨幣市場中,時機更多取決於結構而非預測,尤其是對比特幣和以太坊等資產而言。

顯示機會的結構條件

經驗豐富的參與者通常等待三個關鍵信號:

1. 流動性枯竭

經過長時間的賣壓後,激進的賣家開始失去動能。市場行為常表現為較小的下行蠟燭、反覆失敗的跌破嘗試,以及長長的下影線。這些模式暗示供應被吸收,賣壓正在削弱。

2. 波動率收縮

在重大方向擴展之前,市場常進入平靜階段。價格傾向於橫盤移動,資金費率趨於正常,交易量穩定。低波動環境經常預示著強烈的擴展動作,因為能量在積累,同時持倉重置。

3. 資金輪動信號

觀察市場層級之間的流動性變化。歷史上,強勢通常首先出現在比特幣,接著是以太坊,然後是高β的山寨幣板塊。早期的持倉通常在這種輪動在公眾情緒中變得明顯之前就已發生。

流動性與波動率框架

最佳進場環境通常展現為逐步的現貨成交量增長、支撐區附近訂單簿深度加強、清算事件後槓桿頭寸減少,以及資金環境穩定。這些因素表明風險已被清除,市場結構正在改善。

兩個市場階段

低波動

查看原文交易中最大的誤解是相信成功來自捕捉精確的底部。可持續的表現來自於在正確的市場階段進入——當流動性從分配壓力轉向積累行為時。市場很少在群眾情緒預期反轉時反轉。反轉通常發生在持倉失衡、流動性悄然轉移之時。在加密貨幣市場中,時機更多取決於結構而非預測,尤其是對比特幣和以太坊等資產而言。

顯示機會的結構條件

經驗豐富的參與者通常等待三個關鍵信號:

1. 流動性枯竭

經過長時間的賣壓後,激進的賣家開始失去動能。市場行為常表現為較小的下行蠟燭、反覆失敗的跌破嘗試,以及長長的下影線。這些模式暗示供應被吸收,賣壓正在削弱。

2. 波動率收縮

在重大方向擴展之前,市場常進入平靜階段。價格傾向於橫盤移動,資金費率趨於正常,交易量穩定。低波動環境經常預示著強烈的擴展動作,因為能量在積累,同時持倉重置。

3. 資金輪動信號

觀察市場層級之間的流動性變化。歷史上,強勢通常首先出現在比特幣,接著是以太坊,然後是高β的山寨幣板塊。早期的持倉通常在這種輪動在公眾情緒中變得明顯之前就已發生。

流動性與波動率框架

最佳進場環境通常展現為逐步的現貨成交量增長、支撐區附近訂單簿深度加強、清算事件後槓桿頭寸減少,以及資金環境穩定。這些因素表明風險已被清除,市場結構正在改善。

兩個市場階段

低波動

- 讚賞

- 3

- 3

- 轉發

- 分享

ybaser :

:

2026 GOGOGO 👊查看更多

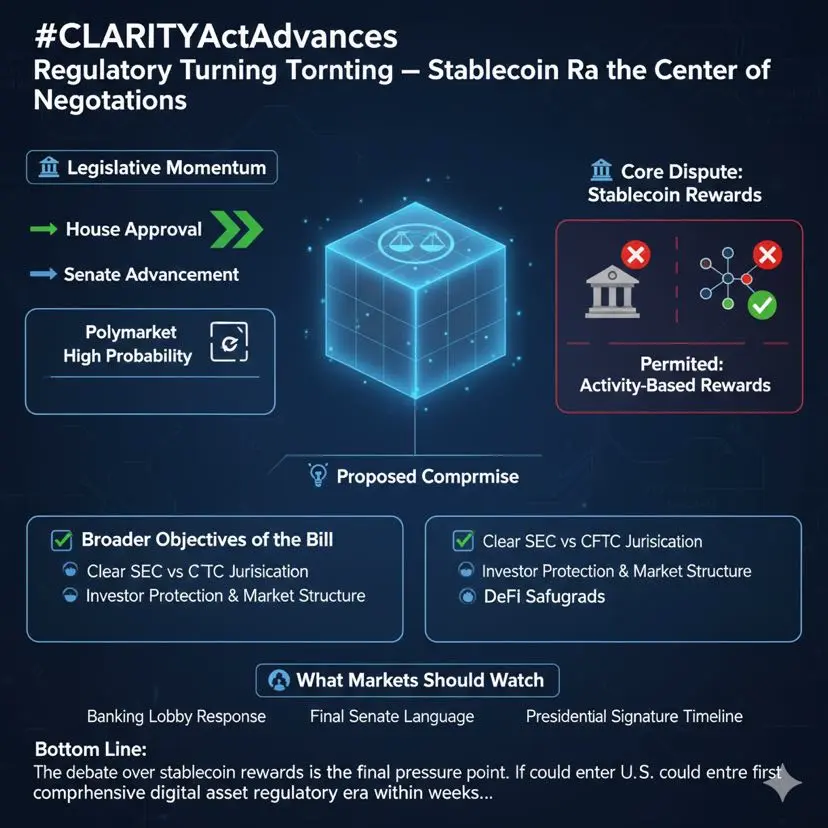

#CLARITYActAdvances CLARITY 法案推進監管轉折點 — 穩定幣獎勵規則成談判核心

有關 CLARITY 法案的談判已進入決定性階段,白宮正扮演調解者角色,處理有關穩定幣獎勵結構的最終爭議。隨著2026年3月1日的軟性目標日臨近,立法者正朝著一個妥協方案邁進,該方案可能使法案在2026年4月初獲得最終投票通過。

這一時刻不僅代表立法進展,更象徵美國數字資產治理的結構性轉型。

🏛️ 立法動能

該法案已經達成多個重要里程碑。2025年7月,美國眾議院以兩黨支持通過了該立法。經過農業委員會審議的參議院版本,強調擴大商品期貨交易委員會的監管範圍。像 Polymarket 這樣的市場情緒平台目前預期該法案有很高的通過概率,預計在2026年初。

這股動能表明政策制定者正優先解決數字資產監管中長期存在的管轄權不確定性問題。

⚖️ 核心談判議題:穩定幣獎勵

主要爭議點在於發行者是否可以在穩定幣持有上提供類似收益的激勵措施。

傳統銀行機構認為,被動獎勵結構可能與儲蓄存款產品直接競爭,可能加速資金從傳統銀行系統流出。

💡 提議的政策妥協

白宮框架引入了功能性區分:

• 禁止:僅持有穩定幣的被動、存款式獎勵。

• 允許:與鏈上經濟行為相關的活動性獎勵,如流動性提供或借貸參與。

此結構旨在維持銀行系統的穩定,同時允許區塊鏈原生金融模型的發展。

若被接受,這一妥協可能在3月截止日期

查看原文有關 CLARITY 法案的談判已進入決定性階段,白宮正扮演調解者角色,處理有關穩定幣獎勵結構的最終爭議。隨著2026年3月1日的軟性目標日臨近,立法者正朝著一個妥協方案邁進,該方案可能使法案在2026年4月初獲得最終投票通過。

這一時刻不僅代表立法進展,更象徵美國數字資產治理的結構性轉型。

🏛️ 立法動能

該法案已經達成多個重要里程碑。2025年7月,美國眾議院以兩黨支持通過了該立法。經過農業委員會審議的參議院版本,強調擴大商品期貨交易委員會的監管範圍。像 Polymarket 這樣的市場情緒平台目前預期該法案有很高的通過概率,預計在2026年初。

這股動能表明政策制定者正優先解決數字資產監管中長期存在的管轄權不確定性問題。

⚖️ 核心談判議題:穩定幣獎勵

主要爭議點在於發行者是否可以在穩定幣持有上提供類似收益的激勵措施。

傳統銀行機構認為,被動獎勵結構可能與儲蓄存款產品直接競爭,可能加速資金從傳統銀行系統流出。

💡 提議的政策妥協

白宮框架引入了功能性區分:

• 禁止:僅持有穩定幣的被動、存款式獎勵。

• 允許:與鏈上經濟行為相關的活動性獎勵,如流動性提供或借貸參與。

此結構旨在維持銀行系統的穩定,同時允許區塊鏈原生金融模型的發展。

若被接受,這一妥協可能在3月截止日期

- 讚賞

- 2

- 留言

- 轉發

- 分享

熱門話題

查看更多34.93萬 熱度

10.07萬 熱度

18.19萬 熱度

1095.93萬 熱度

1.59萬 熱度

熱門 Gate Fun

查看更多- 市值:$0.1持有人數:10.00%

- 市值:$2406.89持有人數:20.00%

- 市值:$2406.89持有人數:10.00%

- 市值:$2462.44持有人數:20.29%

- 市值:$2441.37持有人數:10.00%

置頂

🧧 Gate 廣場 $50,000 紅包雨狂撒,發帖 100% 中獎!

活動全面加碼,獎勵上不封頂!

🚀 人人有份: 新老用戶發帖即領,單帖最高可得 28U!

📈 多發多得: 參與次數不設限,發帖越多,紅包拿得越手軟!

立即參與:

1️⃣ 更新 App: 升級至 v8.8.0 版本。

2️⃣ 開啟紅包: 點擊發帖,獎勵自動入賬!

馬上發帖領紅包 👉 https://www.gate.com/post

詳情: https://www.gate.com/announcements/article/49773Gate 廣場|3/2 今日話題: #贵金原油价格飙升

🎁 帶話題發帖,抽 5 位幸運兒送出 $2,500 仓位體驗券!

中東局勢突變!美以聯手空襲,伊朗反擊並封鎖霍爾木茲海峽。航運受阻引發原油跳漲,避險情緒驅使資金瘋狂湧入黃金,貴金屬飆升。動蕩之下,財富機會何在?

💬 本期熱議:

1️⃣ 原油、貴金屬還能漲多遠?關鍵點位在哪?

2️⃣ 這波你在 Gate TradFi 布局了嗎?歡迎曬收益。

3️⃣ 美伊後續怎麼走?會如何影響原油、金屬和加密市場?

分享觀點,瓜分好禮 👉️ https://www.gate.com/post

Gate TradFi 👉️ https://www.gate.com/tradfi

📅 3/2 15:00 - 3/4 12:00 (UTC+8)