# BOJRateHikesBackontheTable

23.07K

JPMorgan expects the Bank of Japan to hike rates twice in 2025, pushing policy rates to 1.25% by end-2026. Could shifts in yen liquidity affect crypto risk allocation? Is a yen carry trade unwind back in play?

Yusfirah

#BOJRateHikesBackontheTable

マクロウォッチ:日本銀行、円の流動性、そして暗号資産リスク配分 (2025–2026)

世界の市場は、日本で進行中の潜在的なマクロシフトを過小評価している可能性があります。JPMorganによると、日本銀行は2025年に2回の利上げを行うと予測されており、政策金利は2026年末までに約1.25%に達する可能性があります。これが実現すれば、数十年ぶりの日本の金融政策における最も重要な変化の一つとなり、超緩和政策とマイナス実質金利の時代からの明確な転換点となるでしょう。

グローバルリスク資産にとって、これは局所的な出来事ではありません。日本は現代金融市場における最も重要な流動性チャネルの一つの中心に位置しています。

なぜ円がグローバルリスク資産にとって重要なのか

長年にわたり、日本円はグローバルキャリートレードの背骨として機能してきました。投資家は円で安く借り入れ、その資金を世界中の高利回り資産に再投資してきました。これには株式、新興市場、高ベータのテクノロジー、そして近年では暗号資産も含まれます。

この安価な円流動性の継続的な流れは、静かにグローバルなリスク志向を支えてきました。BOJの政策の構造的変化は、その基盤に挑戦します。日本の金利上昇は円での借入の魅力を低下させ、通貨の強化はレバレッジポジションの維持コストを増加させま

マクロウォッチ:日本銀行、円の流動性、そして暗号資産リスク配分 (2025–2026)

世界の市場は、日本で進行中の潜在的なマクロシフトを過小評価している可能性があります。JPMorganによると、日本銀行は2025年に2回の利上げを行うと予測されており、政策金利は2026年末までに約1.25%に達する可能性があります。これが実現すれば、数十年ぶりの日本の金融政策における最も重要な変化の一つとなり、超緩和政策とマイナス実質金利の時代からの明確な転換点となるでしょう。

グローバルリスク資産にとって、これは局所的な出来事ではありません。日本は現代金融市場における最も重要な流動性チャネルの一つの中心に位置しています。

なぜ円がグローバルリスク資産にとって重要なのか

長年にわたり、日本円はグローバルキャリートレードの背骨として機能してきました。投資家は円で安く借り入れ、その資金を世界中の高利回り資産に再投資してきました。これには株式、新興市場、高ベータのテクノロジー、そして近年では暗号資産も含まれます。

この安価な円流動性の継続的な流れは、静かにグローバルなリスク志向を支えてきました。BOJの政策の構造的変化は、その基盤に挑戦します。日本の金利上昇は円での借入の魅力を低下させ、通貨の強化はレバレッジポジションの維持コストを増加させま

BTC-0.38%

- 報酬

- 18

- 13

- リポスト

- 共有

Ryakpanda :

:

2026年ラッシュ 👊もっと見る

📊 マクロウォッチ:日銀、円流動性&暗号リスク

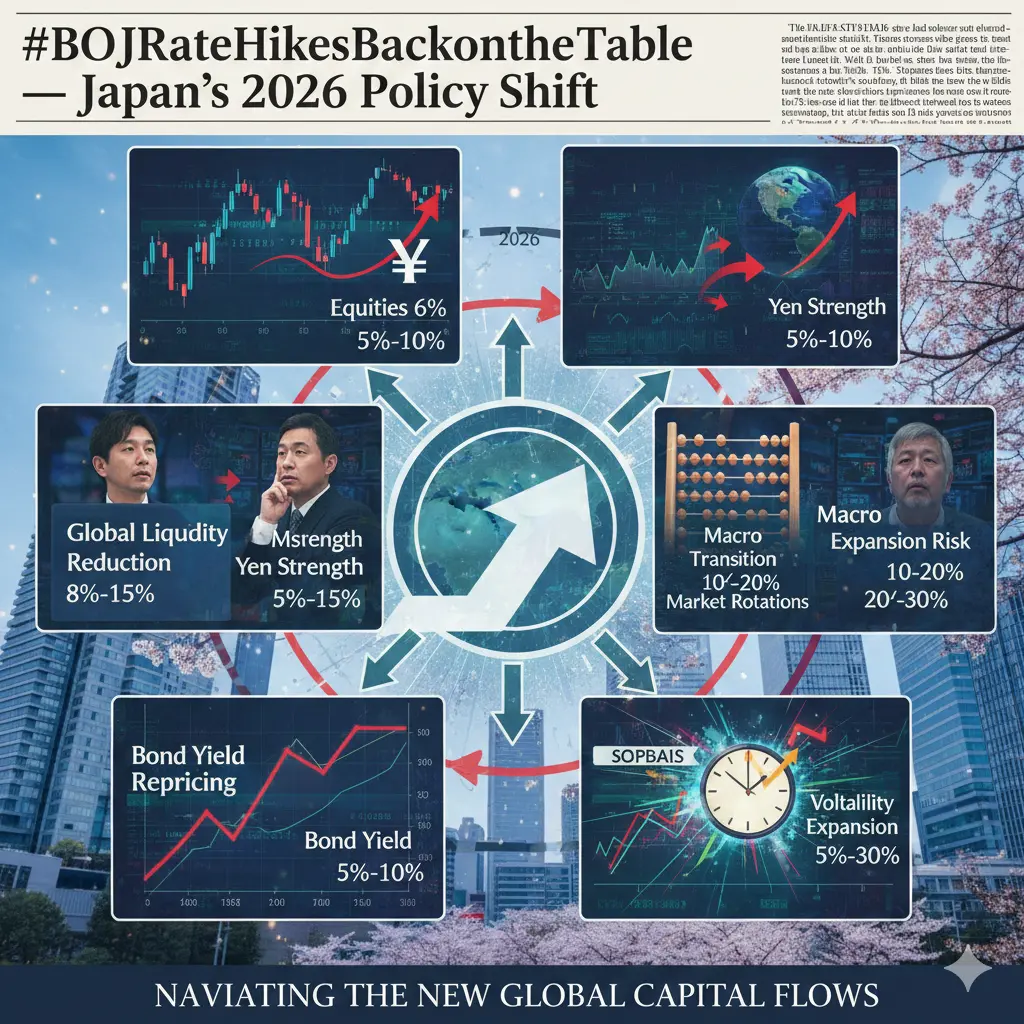

JPMorganは、2025年に日本銀行が2回の利上げを行い、政策金利が2026年末までに1.25%に達する可能性があると予測しています。これが実現すれば、長年続いた超緩和的な日本の金融政策の後に重要な変化を示すことになるでしょう。

🔹 なぜ円が重要なのか:

円は長い間、円キャリートレードを通じてグローバルなリスクテイクを資金供給してきました。日銀の金利上昇は、円の流動性を引き締め、リスク資産へのレバレッジ流入を減少させる可能性があります。

🔹 キャリートレードの巻き戻しリスク:

日本の金利が上昇し、円が強くなると、円で資金調達されたレバレッジポジションが巻き戻される可能性があります。歴史的に見て、これは短期的な調整段階で株式やその他のリスク資産に圧力をかけてきました。

🔹 暗号資産への影響:

ビットコインや暗号市場は以下のような動きが予想されます:

・グローバルなリスク削減による短期的なボラティリティ

・投機的流れに影響を与える流動性の引き締め

・ナarrativesよりもマクロの変化に対する感度の増加

💡 大局観:

円を軸とした流動性の変化は短期的には逆風をもたらすかもしれませんが、BTCは引き続きグローバルな流動性の指標として機能しています。構造的な採用と長期的なファンダメンタルズは、短期的なマクロサイクルとは別物です

JPMorganは、2025年に日本銀行が2回の利上げを行い、政策金利が2026年末までに1.25%に達する可能性があると予測しています。これが実現すれば、長年続いた超緩和的な日本の金融政策の後に重要な変化を示すことになるでしょう。

🔹 なぜ円が重要なのか:

円は長い間、円キャリートレードを通じてグローバルなリスクテイクを資金供給してきました。日銀の金利上昇は、円の流動性を引き締め、リスク資産へのレバレッジ流入を減少させる可能性があります。

🔹 キャリートレードの巻き戻しリスク:

日本の金利が上昇し、円が強くなると、円で資金調達されたレバレッジポジションが巻き戻される可能性があります。歴史的に見て、これは短期的な調整段階で株式やその他のリスク資産に圧力をかけてきました。

🔹 暗号資産への影響:

ビットコインや暗号市場は以下のような動きが予想されます:

・グローバルなリスク削減による短期的なボラティリティ

・投機的流れに影響を与える流動性の引き締め

・ナarrativesよりもマクロの変化に対する感度の増加

💡 大局観:

円を軸とした流動性の変化は短期的には逆風をもたらすかもしれませんが、BTCは引き続きグローバルな流動性の指標として機能しています。構造的な採用と長期的なファンダメンタルズは、短期的なマクロサイクルとは別物です

BTC-0.38%

- 報酬

- 16

- 7

- リポスト

- 共有

Flower89 :

:

投資 To Earn 💎もっと見る

#BOJRateHikesBackOnTheTable

日本の超緩和政策の時代はついに転換点に近づいている可能性があります。

インフレがより持続的であり、賃金上昇に実質的な勢いが見られる中、日銀の利上げが再び注目されています。これは長らく日本の流動性に依存してきたグローバル市場にとって意味のある変化です。

日銀の政策転換は以下のような影響をもたらす可能性があります: • 円の強化

• 世界的な流動性条件の引き締め

• 株式、債券、暗号資産に波及効果

リスク資産にとって、これは単なる見出しではなく、ボラティリティの引き金です。マクロの変化はしばしば混乱をもたらし、その方向性が明らかになる前に揺れ動きます。

賢いポジショニングは、短期的なノイズを追いかけるのではなく、政策の変化を理解することから始まります。

マクロが依然として主導しています。📊

原文表示日本の超緩和政策の時代はついに転換点に近づいている可能性があります。

インフレがより持続的であり、賃金上昇に実質的な勢いが見られる中、日銀の利上げが再び注目されています。これは長らく日本の流動性に依存してきたグローバル市場にとって意味のある変化です。

日銀の政策転換は以下のような影響をもたらす可能性があります: • 円の強化

• 世界的な流動性条件の引き締め

• 株式、債券、暗号資産に波及効果

リスク資産にとって、これは単なる見出しではなく、ボラティリティの引き金です。マクロの変化はしばしば混乱をもたらし、その方向性が明らかになる前に揺れ動きます。

賢いポジショニングは、短期的なノイズを追いかけるのではなく、政策の変化を理解することから始まります。

マクロが依然として主導しています。📊

- 報酬

- 2

- コメント

- リポスト

- 共有

#BOJRateHikesBackontheTable

#BOJRateHikesBackontheTable 2026年1月1日

日本の金融シフトが到来

2026年の幕開けとともに、日本銀行 (BOJ) は明確にしました:金利引き上げが再び選択肢に。2025年12月に政策金利を0.75%に引き上げた後、BOJはさらなる引き締めの可能性を示唆しています。この動きは、数十年にわたる超低金利政策の終焉を告げ、世界中の投資家が注目しています。

円と日本市場への影響:

円は急激に反応し、1ドル157円付近で取引されています。一方、日本国債 (JGBs) の利回りは1990年代以来初めて2%を超えています。日経225などの株式市場は堅調さを見せていますが、利回りの上昇と円高は、輸出業者や国内投資家にとってチャンスと課題の両方をもたらす可能性があります。

グローバルな波及効果:

BOJの政策変更は日本だけにとどまりません。米国債の利回り、アジア市場、暗号資産、金もその影響を受けています。キャリートレードの解消、国境を越えた資本フローの調整、リスク資産のボラティリティの高まりなどが見られます。トレーダーやポートフォリオマネージャーは、通貨、利回り、インフレデータを評価し、先を見据えています。

投資家のためのチャンス:

金利の上昇は流動性を引き締めますが、一方で戦略的なエントリーポイントも提供し

#BOJRateHikesBackontheTable 2026年1月1日

日本の金融シフトが到来

2026年の幕開けとともに、日本銀行 (BOJ) は明確にしました:金利引き上げが再び選択肢に。2025年12月に政策金利を0.75%に引き上げた後、BOJはさらなる引き締めの可能性を示唆しています。この動きは、数十年にわたる超低金利政策の終焉を告げ、世界中の投資家が注目しています。

円と日本市場への影響:

円は急激に反応し、1ドル157円付近で取引されています。一方、日本国債 (JGBs) の利回りは1990年代以来初めて2%を超えています。日経225などの株式市場は堅調さを見せていますが、利回りの上昇と円高は、輸出業者や国内投資家にとってチャンスと課題の両方をもたらす可能性があります。

グローバルな波及効果:

BOJの政策変更は日本だけにとどまりません。米国債の利回り、アジア市場、暗号資産、金もその影響を受けています。キャリートレードの解消、国境を越えた資本フローの調整、リスク資産のボラティリティの高まりなどが見られます。トレーダーやポートフォリオマネージャーは、通貨、利回り、インフレデータを評価し、先を見据えています。

投資家のためのチャンス:

金利の上昇は流動性を引き締めますが、一方で戦略的なエントリーポイントも提供し

BTC-0.38%

- 報酬

- 9

- 9

- リポスト

- 共有

Ryakpanda :

:

新年大儲け 🤑もっと見る

#BOJRateHikesBackontheTable 日銀の政策シフト、円の流動性、キャリートレード、そしてビットコイン:2026年がBTCのボラティリティテストとなる理由

世界の市場が後期サイクルの移行段階に入る中、注目はますます日本銀行(BoJ)に向かっている—長らく超緩和的なグローバル流動性の基軸と見なされてきた。主要な機関投資家の予測、例えばJPMorganの見通しによると、日銀は2025年を通じて複数の利上げを実施し、2026年末までに政策金利を1.25%に引き上げる可能性がある。この水準はグローバルな同業他国と比べて低いように見えるが、政策の方向性は構造的な変化を示しており、グローバルなレバレッジやリスク資産に大きな影響を与える。

なぜ円がヘッドライン金利よりも重要なのか

数十年にわたり、日本円は世界で最も安価な資金通貨として機能し、大規模なキャリートレードを可能にしてきた。投資家はほぼゼロコストで円を借り入れ、その資金をより高利回りまたは高リスクの資産—株式、新興市場、クレジット、そしてますますビットコインのような暗号資産—に投入する。

円の資金コストがわずかに上昇するだけでも、このシステムは崩壊の危機に瀕する。金利が上昇し円が強くなると、キャリートレードの経済性は悪化し、多くの場合、部分的または完全な巻き戻しを引き起こし、グローバルな流動性を減少させ、レバレッジ市

世界の市場が後期サイクルの移行段階に入る中、注目はますます日本銀行(BoJ)に向かっている—長らく超緩和的なグローバル流動性の基軸と見なされてきた。主要な機関投資家の予測、例えばJPMorganの見通しによると、日銀は2025年を通じて複数の利上げを実施し、2026年末までに政策金利を1.25%に引き上げる可能性がある。この水準はグローバルな同業他国と比べて低いように見えるが、政策の方向性は構造的な変化を示しており、グローバルなレバレッジやリスク資産に大きな影響を与える。

なぜ円がヘッドライン金利よりも重要なのか

数十年にわたり、日本円は世界で最も安価な資金通貨として機能し、大規模なキャリートレードを可能にしてきた。投資家はほぼゼロコストで円を借り入れ、その資金をより高利回りまたは高リスクの資産—株式、新興市場、クレジット、そしてますますビットコインのような暗号資産—に投入する。

円の資金コストがわずかに上昇するだけでも、このシステムは崩壊の危機に瀕する。金利が上昇し円が強くなると、キャリートレードの経済性は悪化し、多くの場合、部分的または完全な巻き戻しを引き起こし、グローバルな流動性を減少させ、レバレッジ市

BTC-0.38%

- 報酬

- 12

- 3

- リポスト

- 共有

Discovery :

:

投資 To Earn 💎もっと見る

#BOJ金利引き上げ再び選択肢に

日本の超緩和的金融時代がついに変わる可能性があります。

インフレ圧力が持続し、賃金上昇が改善される中、BOJの金利引き上げが再び議論の俎上に乗っています。これは、世界市場にとって転換点となる可能性を示しています。

BOJの政策変更は円を強化し、世界の流動性に影響を与え、株式、債券、暗号資産市場に波及効果をもたらす可能性があります。

リスク資産にとって、これはトレーダーが警戒を怠らないことを意味します。マクロの変化はしばしば明確さの前にボラティリティをもたらします。

いつも通り、マクロのシグナルが重要です。賢いポジショニングは、ノイズを追いかけるのではなく、政策の動きを理解することから始まります。

原文表示日本の超緩和的金融時代がついに変わる可能性があります。

インフレ圧力が持続し、賃金上昇が改善される中、BOJの金利引き上げが再び議論の俎上に乗っています。これは、世界市場にとって転換点となる可能性を示しています。

BOJの政策変更は円を強化し、世界の流動性に影響を与え、株式、債券、暗号資産市場に波及効果をもたらす可能性があります。

リスク資産にとって、これはトレーダーが警戒を怠らないことを意味します。マクロの変化はしばしば明確さの前にボラティリティをもたらします。

いつも通り、マクロのシグナルが重要です。賢いポジショニングは、ノイズを追いかけるのではなく、政策の動きを理解することから始まります。

- 報酬

- 6

- コメント

- リポスト

- 共有

#BOJRateHikesBackontheTable

#BOJ金利引き上げが現実味を帯びる

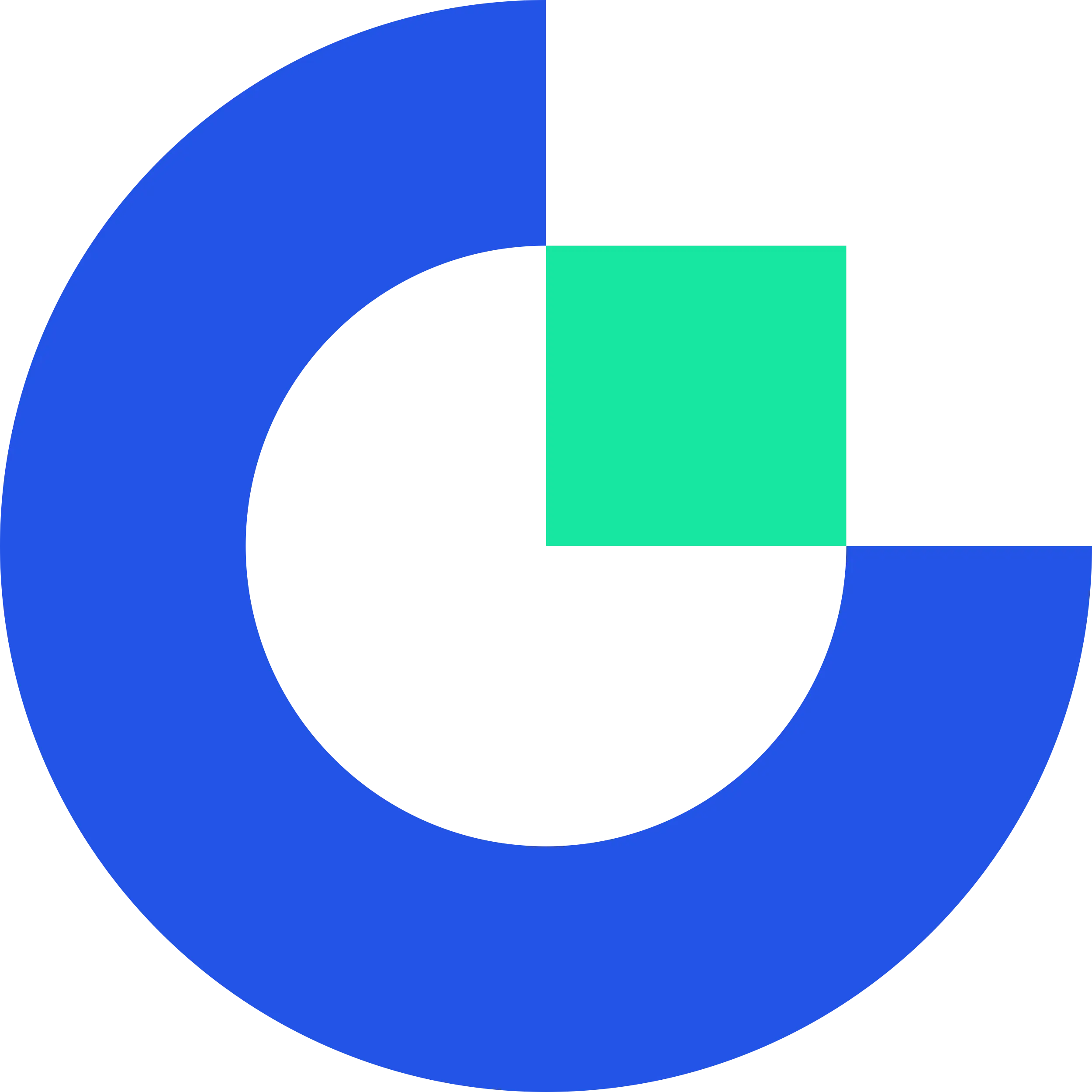

2026年の進行とともに、日本銀行の金利引き上げに関する新たな議論が主要なマクロ経済のきっかけとなりつつあります。数十年にわたる超緩和政策の後、日本は今、持続的なインフレ、賃金上昇の改善、金融条件の正常化圧力に直面しています。BOJの金利引き上げは国内だけの出来事にとどまらず、円の評価、グローバル流動性、債券利回り、株式、市場の暗号資産に影響を与えるでしょう。わずかな引き上げでも、通貨の2%–5%の動き、債券の5%–10%の再評価、そしてグローバルなリスクセンチメントの顕著な変化を引き起こす可能性があります。したがって、市場はBOJの声明、インフレの持続性、イールドカーブコントロールのシグナルを注意深く監視しており、日本の政策シフトは2026年のグローバル資本フローを再定義する可能性があります。

BOJの政策シフト

確定した政策シフトは即座に市場の再評価を引き起こし、日本株は短期的に3%–6%のボラティリティを見せ、投資家が引き締められた金融状況に適応します。

インフレの持続性

安定したインフレは引き締めへの信頼を高め、しばしば市場は1–2回の追加引き上げを織り込み、資産価格に中期的に5%–8%の影響を与えます。

賃金上昇の勢い

持続的な賃金上昇は国内需要を支え、リセッションリスクを

原文表示#BOJ金利引き上げが現実味を帯びる

2026年の進行とともに、日本銀行の金利引き上げに関する新たな議論が主要なマクロ経済のきっかけとなりつつあります。数十年にわたる超緩和政策の後、日本は今、持続的なインフレ、賃金上昇の改善、金融条件の正常化圧力に直面しています。BOJの金利引き上げは国内だけの出来事にとどまらず、円の評価、グローバル流動性、債券利回り、株式、市場の暗号資産に影響を与えるでしょう。わずかな引き上げでも、通貨の2%–5%の動き、債券の5%–10%の再評価、そしてグローバルなリスクセンチメントの顕著な変化を引き起こす可能性があります。したがって、市場はBOJの声明、インフレの持続性、イールドカーブコントロールのシグナルを注意深く監視しており、日本の政策シフトは2026年のグローバル資本フローを再定義する可能性があります。

BOJの政策シフト

確定した政策シフトは即座に市場の再評価を引き起こし、日本株は短期的に3%–6%のボラティリティを見せ、投資家が引き締められた金融状況に適応します。

インフレの持続性

安定したインフレは引き締めへの信頼を高め、しばしば市場は1–2回の追加引き上げを織り込み、資産価格に中期的に5%–8%の影響を与えます。

賃金上昇の勢い

持続的な賃金上昇は国内需要を支え、リセッションリスクを

- 報酬

- 24

- 11

- リポスト

- 共有

Yusfirah :

:

2026年ゴゴゴ 👊もっと見る

日本はCPIデータを発表し、予想を下回る結果となりました!

📊 予想:2.70%

📉 実績:2.00%

2025年11月の日本の全国消費者物価指数 (CPI) データは、当初2.9%のヘッドラインと3.0%のコアが予測されていました。しかし、2025年12月26日に発表された東京CPIデータ (おおよそ今日)は、全国の動向を示す先行指標であり、12月に大きな減速を示しました。ヘッドラインCPIは2.7%から2.0%に下落し、コアCPI (生鮮食品を除く)は2.8%から2.3%に低下しました。コアの予想は2.5%であり、実績の2.3%は予想を下回っています (2.3%対2.5%)。この減速は、食品とエネルギーコストの緩やかな上昇によるものです。この動きは、日本銀行 (BOJ) にとって複雑なシグナルを送っています。日銀は12月中旬に金利を0.75%に引き上げ、30年ぶりの高水準に達し、インフレを監視しながら2%の目標を持続的に維持しようとしています。東京のデータはインフレの鈍化を示していますが、2%を上回る水準を維持しているため、日銀が段階的な利上げを続ける可能性は依然として生きています。植田和男総裁は、基礎的なインフレは目標に近づいていると述べ、一方で円安が輸入コストを押し上げリスクを生んでいると指摘しています。市場の反応:データ発表後、円はドルに対して (156レベルに接近)

原文表示📊 予想:2.70%

📉 実績:2.00%

2025年11月の日本の全国消費者物価指数 (CPI) データは、当初2.9%のヘッドラインと3.0%のコアが予測されていました。しかし、2025年12月26日に発表された東京CPIデータ (おおよそ今日)は、全国の動向を示す先行指標であり、12月に大きな減速を示しました。ヘッドラインCPIは2.7%から2.0%に下落し、コアCPI (生鮮食品を除く)は2.8%から2.3%に低下しました。コアの予想は2.5%であり、実績の2.3%は予想を下回っています (2.3%対2.5%)。この減速は、食品とエネルギーコストの緩やかな上昇によるものです。この動きは、日本銀行 (BOJ) にとって複雑なシグナルを送っています。日銀は12月中旬に金利を0.75%に引き上げ、30年ぶりの高水準に達し、インフレを監視しながら2%の目標を持続的に維持しようとしています。東京のデータはインフレの鈍化を示していますが、2%を上回る水準を維持しているため、日銀が段階的な利上げを続ける可能性は依然として生きています。植田和男総裁は、基礎的なインフレは目標に近づいていると述べ、一方で円安が輸入コストを押し上げリスクを生んでいると指摘しています。市場の反応:データ発表後、円はドルに対して (156レベルに接近)

- 報酬

- 35

- 27

- リポスト

- 共有

Asiftahsin :

:

メリークリスマス ⛄もっと見る

#BOJRateHikesBackontheTable

BOJの利上げ再びテーブルへ:潜在的なBOJの金利変動が暗号資産に与える影響と2026年の私の戦略

日本銀行(BOJ)の利上げが再び議題となる可能性は、2026年の伝統的な金融市場だけでなく暗号資産にも影響を与える主要なマクロ経済イベントです。個人的にはこれを注視しており、日本の金利の小さな調整でも世界の流動性、投資家のリスク志向、暗号市場の動きに波及効果をもたらす可能性があるからです。

マクロの基本と個人的な見解

BOJは長年超低金利を維持し、流動性を促進し、世界的にリスクテイクを奨励してきました。金利引き上げへのシフトは:

・世界市場の流動性を減少させる。

・投資家の借入コストを増加させる。

・一時的にリスクオン資産(BTCやアルトコインを含む)から資本を移す。

私の視点では、マクロの認識は暗号取引にとって非常に重要です。暗号通貨は法定通貨システムとは独立して動作しますが、BTC、ETH、主要なアルトコインはしばしば世界の流動性やマクロセンチメントの変化に反応します。BOJが金利を引き上げた場合、一時的に下落圧力がかかる可能性があり、特にアルトコインではそうなるでしょう。一方、BTCは長期保有を優先する暗号投資家にとって安全資産として機能するかもしれません。

潜在的な市場シナリオ

即時利上げ:

暗号市場全体で短期的なボラ

原文表示BOJの利上げ再びテーブルへ:潜在的なBOJの金利変動が暗号資産に与える影響と2026年の私の戦略

日本銀行(BOJ)の利上げが再び議題となる可能性は、2026年の伝統的な金融市場だけでなく暗号資産にも影響を与える主要なマクロ経済イベントです。個人的にはこれを注視しており、日本の金利の小さな調整でも世界の流動性、投資家のリスク志向、暗号市場の動きに波及効果をもたらす可能性があるからです。

マクロの基本と個人的な見解

BOJは長年超低金利を維持し、流動性を促進し、世界的にリスクテイクを奨励してきました。金利引き上げへのシフトは:

・世界市場の流動性を減少させる。

・投資家の借入コストを増加させる。

・一時的にリスクオン資産(BTCやアルトコインを含む)から資本を移す。

私の視点では、マクロの認識は暗号取引にとって非常に重要です。暗号通貨は法定通貨システムとは独立して動作しますが、BTC、ETH、主要なアルトコインはしばしば世界の流動性やマクロセンチメントの変化に反応します。BOJが金利を引き上げた場合、一時的に下落圧力がかかる可能性があり、特にアルトコインではそうなるでしょう。一方、BTCは長期保有を優先する暗号投資家にとって安全資産として機能するかもしれません。

潜在的な市場シナリオ

即時利上げ:

暗号市場全体で短期的なボラ

- 報酬

- 8

- 3

- リポスト

- 共有

Dear_Princes :

:

こんにちは 👋もっと見る

$FXS は慎重な市場の動きを反映してわずかに下落しました。短期的な弱さにもかかわらず、プロジェクトはDeFiエコシステム内で堅固なファンダメンタルズを維持しています。長期保有者は重要な水準付近の価格動向を注視しており、市場のセンチメントが改善するにつれて回復の可能性を期待しています。

#BOJRateHikesBackontheTable #2025GateYearEndSummary

#BOJRateHikesBackontheTable #2025GateYearEndSummary

原文表示

- 報酬

- いいね

- コメント

- リポスト

- 共有

もっと詳しく

成長中のコミュニティに、40M人のユーザーと一緒に参加しましょう

⚡️ 暗号通貨ブームのディスカッションに、40M人のユーザーと一緒に参加しましょう

💬 お気に入りの人気クリエイターと交流しよう

👍 あなたの興味を見つけよう

人気の話題

208.35K 人気度

5.72K 人気度

7.53K 人気度

9.67K 人気度

51.01K 人気度

2.28K 人気度

3.93K 人気度

23.55K 人気度

1.76K 人気度

2.57K 人気度

12.6K 人気度

3.6K 人気度

19.1K 人気度

11.1K 人気度

ニュース

もっと見るピン