ほとんどの場合、**S&P 500**(^GSPC +0.69%)が史上最高値を更新することは良い兆候です。これは、現在の経済状況に対する信頼感を示しており、今後もその状態が続く可能性が高いことを意味します。しかし、時にはそこに隠れた警告が潜んでいることもあります。2023年から2025年にかけて、ブルマーケットはテクノロジー株と成長株が牽引していました。これは大きな市場拡大期に見られる典型的な動きです。しかし、2026年は異なっています。S&P 500は依然として史上最高値付近にありますが、テクノロジー株は年初来のパフォーマンスが最も悪いセクターの一つとなっています。その代わりに、エネルギー、生活必需品、工業、素材、公益事業株がリードしています。画像出典:Getty Images。生活必需品と公益事業株がS&P 500を上回る場合、投資家は注意を払うべきです。これらのセクターは、一般的に慎重または不安を感じているときに投資家がシフトするセクターです。しかし、S&P 500は依然として史上最高値付近にあります。どちらのシナリオが正しいのでしょうか?過去25年間にわたるデータをもとに、**ステートストリート・コンシューマーステープルズ・セレクト・セクターSPDR ETF**(XLP +0.25%)と、**ステートストリート・SPDR S&P 500 ETF**(SPY +0.72%)を比較して見てみましょう。ファンダメンタルチャートのデータ:YCharts。ラインが上昇傾向にあるとき、生活必需品セクターは市場をアウトパフォームしています。これは歴史上、明らかにわかる時期に見られる現象です――テックバブル、金融危機、2022年の弱気市場などです。そして2026年、こちらの比率は急激に上昇しました。長期チャートではささやかな変化に過ぎませんが、確かに存在しています。次に、同じ期間のS&P 500の下落率チャートを重ねてみましょう。YChartsによるSPYのトータルリターン価格データ。予想通り、二つのラインはほぼ逆相関しています。生活必需品セクターがアウトパフォームするときは、ほとんどの場合、S&P 500が下落局面にあるときです。逆に、セクターが遅れるときは、S&P 500は史上最高値に近づいているか、新たな高値に向かって動いています。ほぼすべての生活必需品とS&P 500の比率の急上昇は、指数の10%以上の調整をもたらしています。最近では、2025年第1四半期の「リベレーション・デイ」ショックの際に起こりました。2022年の弱気市場のときにも起きました。COVID-19の景気後退時(短期間ですが)にも起きました。2016年、2008年、2001年も、生活必需品が市場をリードしたときに調整や弱気市場が発生しています。次に何が起こるのでしょうか?------------------現在、生活必需品はS&P 500を大きく上回っていますが、調整は起きていません。この関係を歴史的な標準に戻すには、二つのうちどちらかが必要です。一つは、生活必需品セクターが急激に軌道修正すること、もう一つは、S&P 500が調整に入ることです。現在の市場動向やテクノロジーの資本支出、評価額、労働市場の健全性に関する疑問を考慮すると、後者の可能性が高いと考えられます。2月初めから10年物米国債の利回りが約20ベーシスポイント下落していることからも、リスクオフのセンチメントが深まっていると見られます。このシグナルだけでは、S&P 500の調整が確実になるわけではありませんが、特に脆弱性が高まっていることは確かです。

生活必需品セクターがリードし、S&P 500は史上最高値付近に。歴史はそれが良い結果に終わることは稀だと言っている。

ほとんどの場合、S&P 500(^GSPC +0.69%)が史上最高値を更新することは良い兆候です。これは、現在の経済状況に対する信頼感を示しており、今後もその状態が続く可能性が高いことを意味します。

しかし、時にはそこに隠れた警告が潜んでいることもあります。2023年から2025年にかけて、ブルマーケットはテクノロジー株と成長株が牽引していました。これは大きな市場拡大期に見られる典型的な動きです。

しかし、2026年は異なっています。S&P 500は依然として史上最高値付近にありますが、テクノロジー株は年初来のパフォーマンスが最も悪いセクターの一つとなっています。その代わりに、エネルギー、生活必需品、工業、素材、公益事業株がリードしています。

画像出典:Getty Images。

生活必需品と公益事業株がS&P 500を上回る場合、投資家は注意を払うべきです。これらのセクターは、一般的に慎重または不安を感じているときに投資家がシフトするセクターです。しかし、S&P 500は依然として史上最高値付近にあります。どちらのシナリオが正しいのでしょうか?

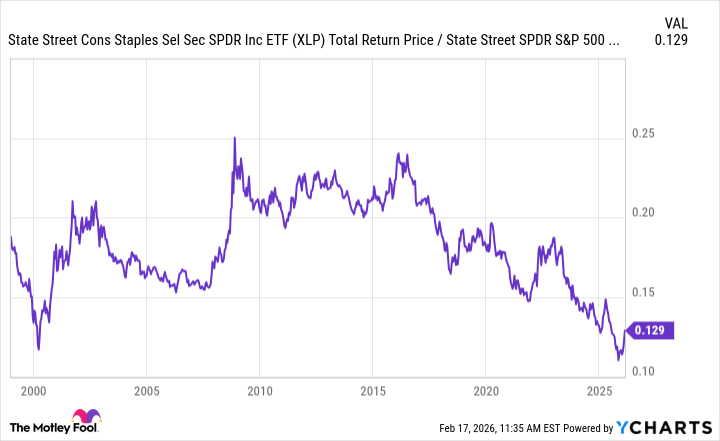

過去25年間にわたるデータをもとに、ステートストリート・コンシューマーステープルズ・セレクト・セクターSPDR ETF(XLP +0.25%)と、ステートストリート・SPDR S&P 500 ETF(SPY +0.72%)を比較して見てみましょう。

ファンダメンタルチャートのデータ:YCharts。

ラインが上昇傾向にあるとき、生活必需品セクターは市場をアウトパフォームしています。これは歴史上、明らかにわかる時期に見られる現象です――テックバブル、金融危機、2022年の弱気市場などです。

そして2026年、こちらの比率は急激に上昇しました。長期チャートではささやかな変化に過ぎませんが、確かに存在しています。

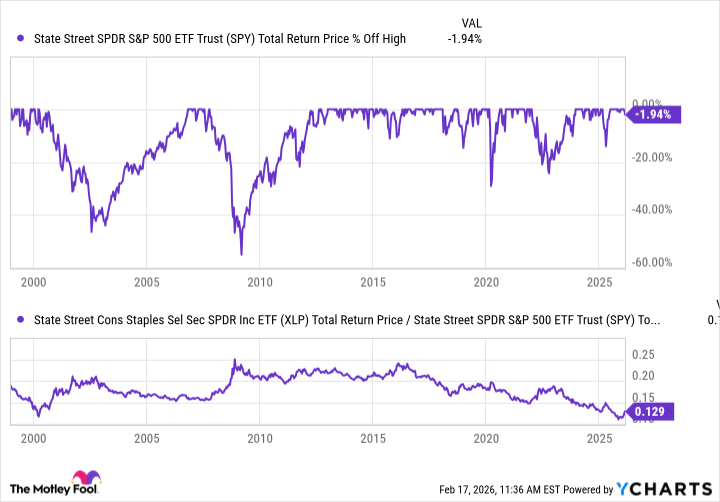

次に、同じ期間のS&P 500の下落率チャートを重ねてみましょう。

YChartsによるSPYのトータルリターン価格データ。

予想通り、二つのラインはほぼ逆相関しています。生活必需品セクターがアウトパフォームするときは、ほとんどの場合、S&P 500が下落局面にあるときです。逆に、セクターが遅れるときは、S&P 500は史上最高値に近づいているか、新たな高値に向かって動いています。

ほぼすべての生活必需品とS&P 500の比率の急上昇は、指数の10%以上の調整をもたらしています。最近では、2025年第1四半期の「リベレーション・デイ」ショックの際に起こりました。2022年の弱気市場のときにも起きました。COVID-19の景気後退時(短期間ですが)にも起きました。2016年、2008年、2001年も、生活必需品が市場をリードしたときに調整や弱気市場が発生しています。

次に何が起こるのでしょうか?

現在、生活必需品はS&P 500を大きく上回っていますが、調整は起きていません。この関係を歴史的な標準に戻すには、二つのうちどちらかが必要です。

一つは、生活必需品セクターが急激に軌道修正すること、もう一つは、S&P 500が調整に入ることです。

現在の市場動向やテクノロジーの資本支出、評価額、労働市場の健全性に関する疑問を考慮すると、後者の可能性が高いと考えられます。2月初めから10年物米国債の利回りが約20ベーシスポイント下落していることからも、リスクオフのセンチメントが深まっていると見られます。

このシグナルだけでは、S&P 500の調整が確実になるわけではありませんが、特に脆弱性が高まっていることは確かです。