2026年2月12日、Gateの市場データによると、ユニコーンコイン(UNI)は現在3.4ドルで取引されており、24時間の取引高は2252万ドル、市場価値は21.6億ドルとなっている。過去24時間での価格変動は+4.19%だが、7日間の下落率は依然として-8.73%であり、これは前日の激しい買いと売りの攻防を覆い隠すものではない。## 一つのニュース、二つの長いヒゲ: 「機関の強気」から「クジラの門」へ現在の3.4ドルの平凡な価格だけを見ると、Uniswapが48時間前にどのようなジェットコースターを経験したのか想像しにくい。北京時間2月11日、世界最大の資産運用会社ブラックロック(BlackRock)は大きな衝撃をもたらした:規模18億ドルのトークン化国債ファンドBUIDLを正式にUniswapXに投入しただけでなく、初めて直接UniswapのネイティブトークンUNIを購入した。これが伝わると、Uniswapはブラックロックのニュースに牽引されて40%上昇し、その日の高値は4.57ドルに達した。しかし、その熱狂は数時間しか続かなかった。オンチェーンデータを追跡すると、散戸のFOMO(恐怖からの買い急ぎ)が燃え上がる一方で、クジラたちは緻密な分配計画を開始していたことが判明した。アナリストの余烬の監視によると、あるアドレスは価格高騰後、迅速に約1,343万ドル相当の365万枚のUNIを取引所に移動させた。さらに大きな売り圧力は、保有量が6.48億枚に達する大口グループから来ており、彼らは1日で約595万枚のトークンを売却し、約2700万ドルの買い手流動性を奪った。これは典型的なニュースドリブン、機関の調整、クジラの利益確定、散戸の待機という古典的なシナリオだ。## Gate独自のデータ分析: 「ブラックロックの光輪」が「歴史的な大量ロックアップ区間」に遭遇2026年2月12日時点で、UNIの流通供給量は6億3389万枚、総供給量は8億9923万枚、全流通時価総額は30.6億ドル、現在の時価総額比率は63.39%となっている。市場のセンチメントは中立から慎重へと変化している。我々はUNIの12時間チャートとオンチェーンのトークン分布を調査し、三つの重要な事実を発見した。第一、出来高の突破は無量、引き上げは力不足。2月11日の陽線のブレイクは一見強気に見えるが、実際には長い上ヒゲを残している。OBV(平衡取引量指標)は、価格が4.57ドルに達したときに新高をつけず、むしろトップ背離の構造を示している。これは、積極的な買い注文が圧倒的に入っていないことを意味し、引き上げは空売りの巻き戻しやプログラムによる市価注文の反応に過ぎない。散戸の参加がこの上昇を促進した、出典:TradingView第二、クジラの売却ポイントは歴史的な厚みのあるゾーンを正確に狙っている。4.5ドルから4.6ドルの範囲は、2026年1月中旬に形成されたUNIのヘッド&ショルダーのネックラインにあたる。クジラは3.5ドルや4.0ドルで売るのではなく、4.57ドル付近に数千万枚の売り注文を掛けている。これは偶然ではなく、ブラックロックのニュースによる瞬間的な吸引効果を利用し、最適な対抗相手を探しているのだ。Uniswapの価格構造、出典:TradingView第三、散戸の感情と大口の行動は深刻に乖離している。SNSが「ブラックロックがDeFiに参入」と騒ぐ一方で、スマートマネーは10倍のレバレッジをかけて下落リスクをヘッジしている。執筆時点で、UNIは3.4ドルに戻り、ブラックロックのニュースによる全ての上昇分を完全に吐き出し、さらにはニュース開始前の3.45ドルを下回っている。Uniswapのクジラの動き、出典:Santiment## DeFiガバナンストークンから「機関のバランスシート資産」へ短期的には価格は沈静化しているが、今回の出来事を単なる「好材料の行き止まり」と片付けることはできない。長期的には、UNIの価値捕捉は主にプロトコルのガバナンスと流動性インセンティブに限定されてきたが、ブラックロックの今回の動きは画期的な意味を持つ。これは伝統的金融の巨頭が初めてDeFiプロトコルのトークンを「技術インフラの株式」として戦略的に配置した例であり、単なる二次市場の投機ではない。SecuritizeとUniswap Labsの18か月にわたる交渉や、BUIDL基金が適格投資家(資産5百万ドル以上)にのみ開放されていることなどの詳細は、機関が一時的な流行ではなく、「トークン化された米国債+AMM流動性+ガバナンストークンインセンティブ」の閉ループを試験していることを示している。これにより、今後のUNIの需要曲線は構造的に変化し、取引者だけでなく、資産負債表上に利息を生む資産やガバナンスのエクスポージャーを持つ規制対象の実体が、新たな限界買い手となる可能性が高まる。## 価格予測と重要ポイント(Gate研究所)Gateの市場データとオンチェーンのデリバティブポジションに基づき、UNIについて中立的かつ投資推奨しない客観的シナリオ分析を行った。- 短期のサポートとレジスタンス:UNIは現在、3.52ドルから3.68ドルの流動性空白域に抑えられている。短期的なサポートは24時間最低値の3.22ドル付近にあり、これを割り込むと価格はさらに2.80ドル付近まで下落し、2月11日からの上昇ポイントの0.618フィボナッチリトレースメントに近づく。- 中期価格予想(2026年内):BUIDLがUniswapXで日平均取引量50百万ドル以上を維持し、マクロ金利環境が緩和されると仮定すると、UNIは2026年後半に4.33ドルのレジスタンスを再テストする可能性がある。年間平均価格は3.41ドルと予測され、価格レンジはおおよそ2.66ドルから4.33ドルの間で大きく振れる見込みだ。- 長期的な価値基準(2031年):DeFiの浸透率とトークン化資産のRWA(現実資産)のオンチェーン規模の複合成長モデルに基づき、Uniswapが伝統資産の5%以上のマーケットシェアを獲得できれば、UNIの価格中枢は7.11ドルに移行する可能性がある。これは現価格と比較して潜在的な名目リターン約84%に相当する。## 結び:流動性の基本面への「冷静な試練」ブラックロックのニュースに牽引されて40%上昇したUniswapのストーリーはすでに幕を閉じた。それが市場に残したのは、単なる追い上げの教訓ではなく、より深い命題だ:ウォール街が兆ドル規模の資金をもってDeFiの扉を叩くとき、ネイティブトークンは機関の利益確定の流動性プールに過ぎるのか、それとも链外の価値をつなぐ真の価値伝達手段となるのか。答えは、次のブラックロックのニュースリリースがいつ出るかではなく、Uniswapが今後12ヶ月以内にBUIDLの「機関の実験」を持続可能な収益に変えられるかどうかにかかっている。その前に、ニュースによる一時的な脈動は、Gateユーザーにとってリスク管理の機会と見なすべきであり、感情に流される口実ではない。

Uniswapは40%急騰後に26%調整:ブラックロックのニュースが市場を引き起こし、巨額のウォールが売りを押し上げて上昇を抑制

2026年2月12日、Gateの市場データによると、ユニコーンコイン(UNI)は現在3.4ドルで取引されており、24時間の取引高は2252万ドル、市場価値は21.6億ドルとなっている。過去24時間での価格変動は+4.19%だが、7日間の下落率は依然として-8.73%であり、これは前日の激しい買いと売りの攻防を覆い隠すものではない。

一つのニュース、二つの長いヒゲ: 「機関の強気」から「クジラの門」へ

現在の3.4ドルの平凡な価格だけを見ると、Uniswapが48時間前にどのようなジェットコースターを経験したのか想像しにくい。

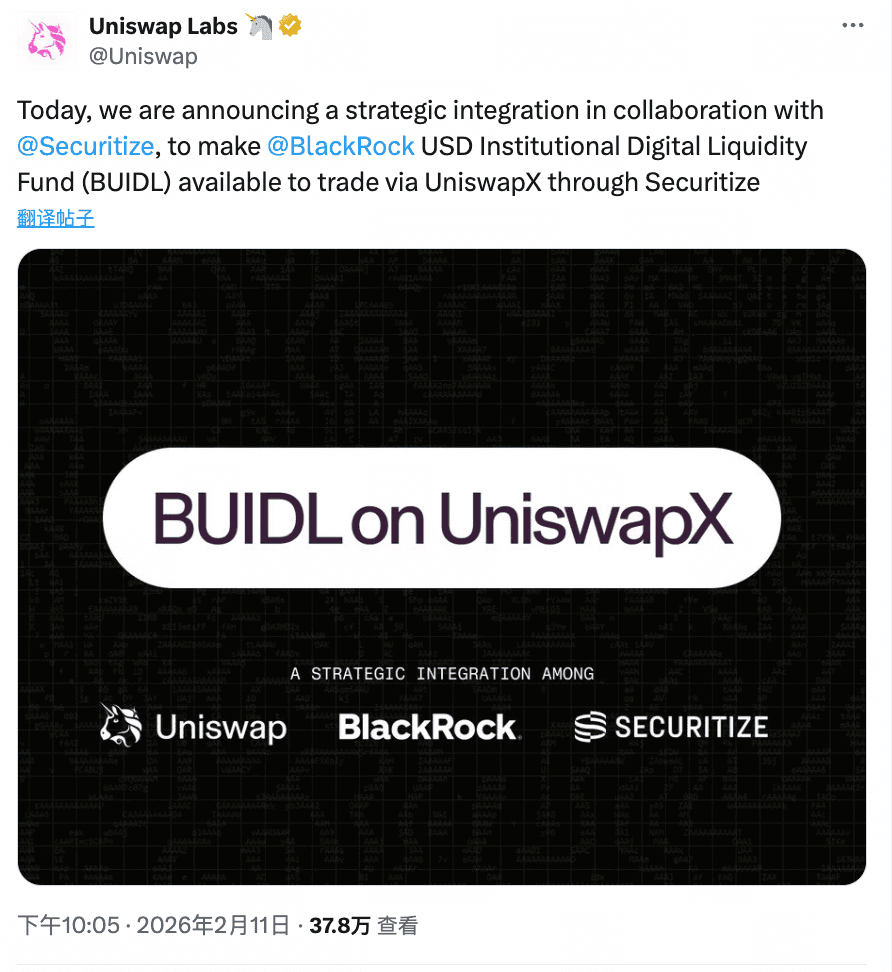

北京時間2月11日、世界最大の資産運用会社ブラックロック(BlackRock)は大きな衝撃をもたらした:規模18億ドルのトークン化国債ファンドBUIDLを正式にUniswapXに投入しただけでなく、初めて直接UniswapのネイティブトークンUNIを購入した。これが伝わると、Uniswapはブラックロックのニュースに牽引されて40%上昇し、その日の高値は4.57ドルに達した。

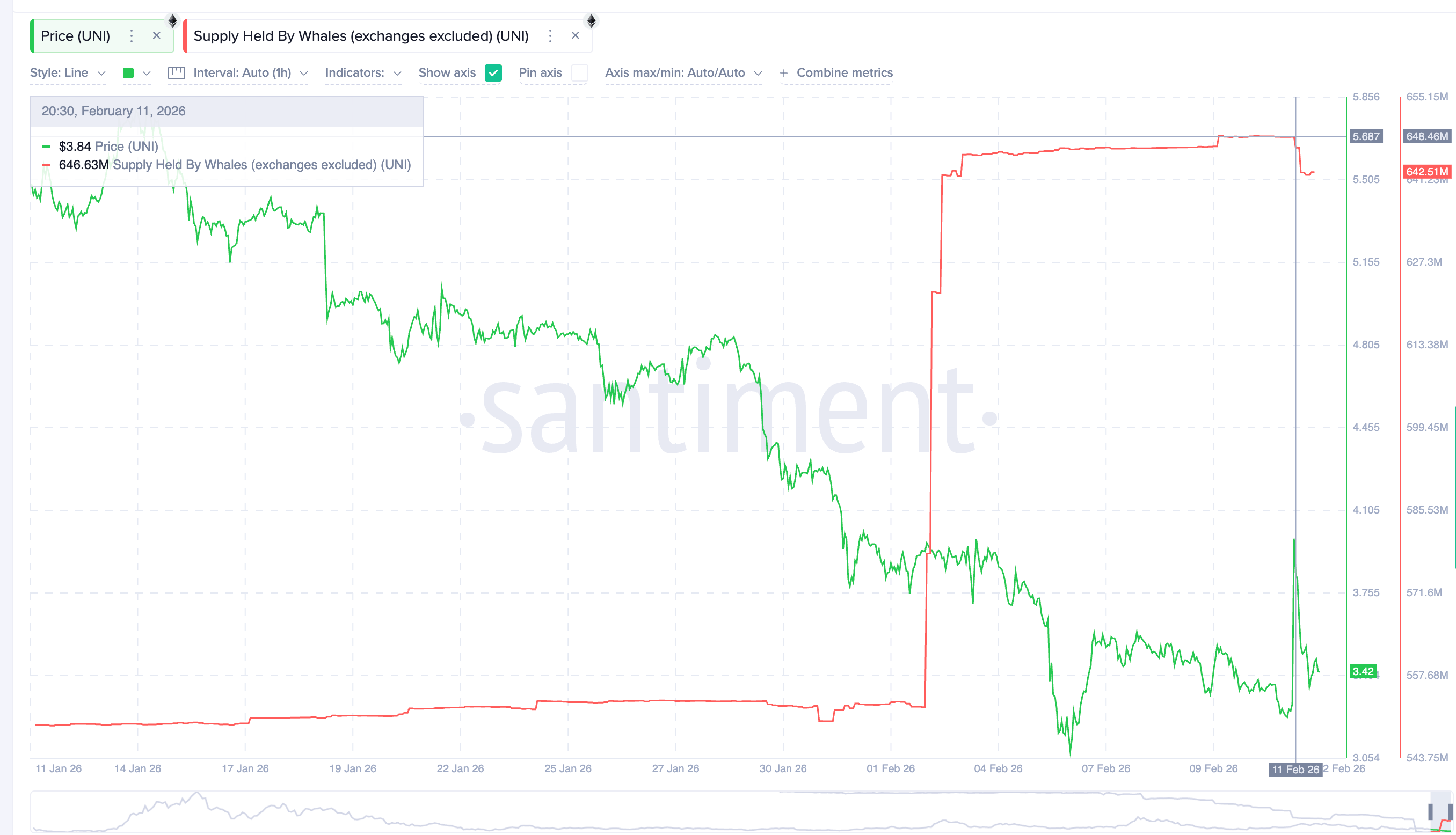

しかし、その熱狂は数時間しか続かなかった。オンチェーンデータを追跡すると、散戸のFOMO(恐怖からの買い急ぎ)が燃え上がる一方で、クジラたちは緻密な分配計画を開始していたことが判明した。アナリストの余烬の監視によると、あるアドレスは価格高騰後、迅速に約1,343万ドル相当の365万枚のUNIを取引所に移動させた。さらに大きな売り圧力は、保有量が6.48億枚に達する大口グループから来ており、彼らは1日で約595万枚のトークンを売却し、約2700万ドルの買い手流動性を奪った。

これは典型的なニュースドリブン、機関の調整、クジラの利益確定、散戸の待機という古典的なシナリオだ。

Gate独自のデータ分析: 「ブラックロックの光輪」が「歴史的な大量ロックアップ区間」に遭遇

2026年2月12日時点で、UNIの流通供給量は6億3389万枚、総供給量は8億9923万枚、全流通時価総額は30.6億ドル、現在の時価総額比率は63.39%となっている。市場のセンチメントは中立から慎重へと変化している。

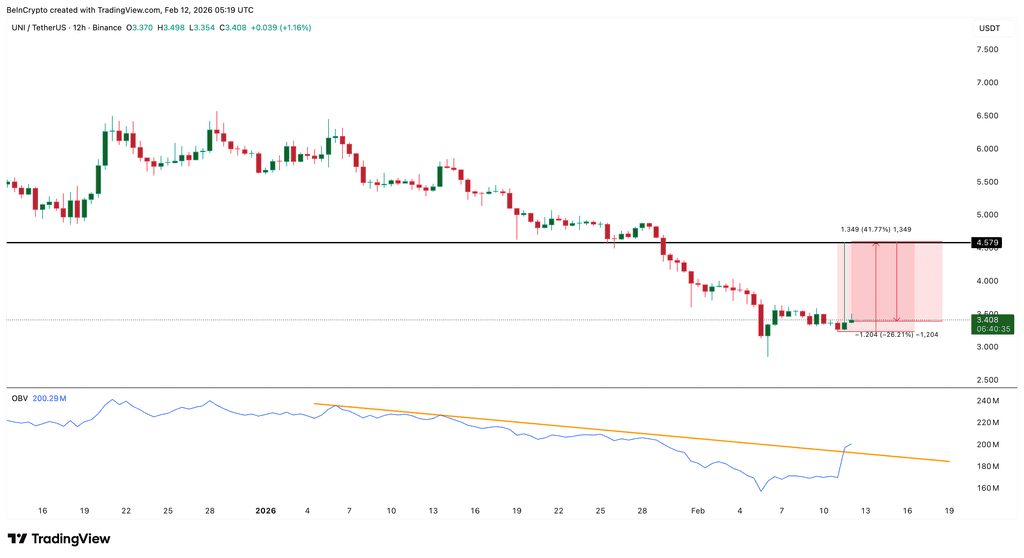

我々はUNIの12時間チャートとオンチェーンのトークン分布を調査し、三つの重要な事実を発見した。

第一、出来高の突破は無量、引き上げは力不足。2月11日の陽線のブレイクは一見強気に見えるが、実際には長い上ヒゲを残している。OBV(平衡取引量指標)は、価格が4.57ドルに達したときに新高をつけず、むしろトップ背離の構造を示している。これは、積極的な買い注文が圧倒的に入っていないことを意味し、引き上げは空売りの巻き戻しやプログラムによる市価注文の反応に過ぎない。

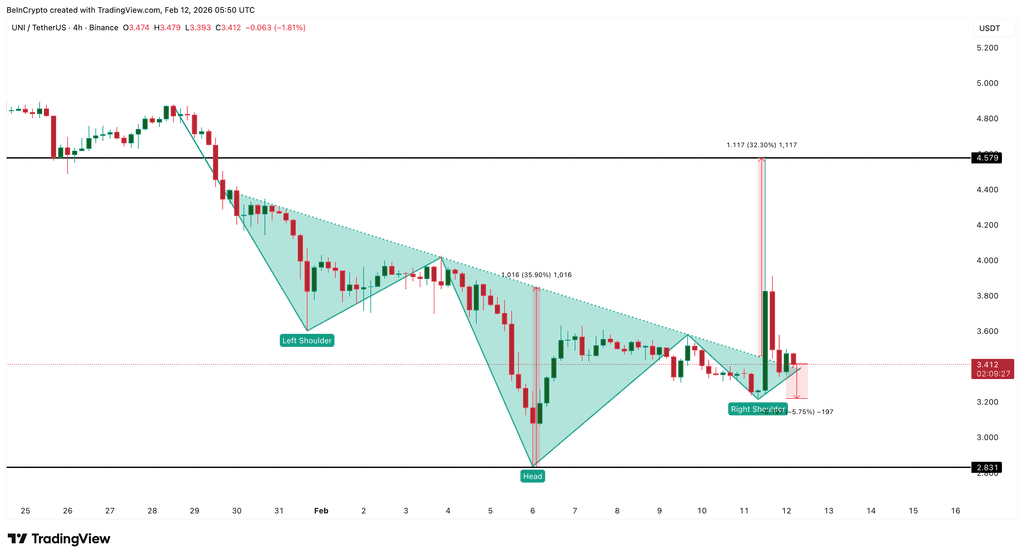

第二、クジラの売却ポイントは歴史的な厚みのあるゾーンを正確に狙っている。4.5ドルから4.6ドルの範囲は、2026年1月中旬に形成されたUNIのヘッド&ショルダーのネックラインにあたる。クジラは3.5ドルや4.0ドルで売るのではなく、4.57ドル付近に数千万枚の売り注文を掛けている。これは偶然ではなく、ブラックロックのニュースによる瞬間的な吸引効果を利用し、最適な対抗相手を探しているのだ。

第三、散戸の感情と大口の行動は深刻に乖離している。SNSが「ブラックロックがDeFiに参入」と騒ぐ一方で、スマートマネーは10倍のレバレッジをかけて下落リスクをヘッジしている。執筆時点で、UNIは3.4ドルに戻り、ブラックロックのニュースによる全ての上昇分を完全に吐き出し、さらにはニュース開始前の3.45ドルを下回っている。

DeFiガバナンストークンから「機関のバランスシート資産」へ

短期的には価格は沈静化しているが、今回の出来事を単なる「好材料の行き止まり」と片付けることはできない。

長期的には、UNIの価値捕捉は主にプロトコルのガバナンスと流動性インセンティブに限定されてきたが、ブラックロックの今回の動きは画期的な意味を持つ。これは伝統的金融の巨頭が初めてDeFiプロトコルのトークンを「技術インフラの株式」として戦略的に配置した例であり、単なる二次市場の投機ではない。

SecuritizeとUniswap Labsの18か月にわたる交渉や、BUIDL基金が適格投資家(資産5百万ドル以上)にのみ開放されていることなどの詳細は、機関が一時的な流行ではなく、「トークン化された米国債+AMM流動性+ガバナンストークンインセンティブ」の閉ループを試験していることを示している。

これにより、今後のUNIの需要曲線は構造的に変化し、取引者だけでなく、資産負債表上に利息を生む資産やガバナンスのエクスポージャーを持つ規制対象の実体が、新たな限界買い手となる可能性が高まる。

価格予測と重要ポイント(Gate研究所)

Gateの市場データとオンチェーンのデリバティブポジションに基づき、UNIについて中立的かつ投資推奨しない客観的シナリオ分析を行った。

UNIは現在、3.52ドルから3.68ドルの流動性空白域に抑えられている。短期的なサポートは24時間最低値の3.22ドル付近にあり、これを割り込むと価格はさらに2.80ドル付近まで下落し、2月11日からの上昇ポイントの0.618フィボナッチリトレースメントに近づく。

BUIDLがUniswapXで日平均取引量50百万ドル以上を維持し、マクロ金利環境が緩和されると仮定すると、UNIは2026年後半に4.33ドルのレジスタンスを再テストする可能性がある。年間平均価格は3.41ドルと予測され、価格レンジはおおよそ2.66ドルから4.33ドルの間で大きく振れる見込みだ。

DeFiの浸透率とトークン化資産のRWA(現実資産)のオンチェーン規模の複合成長モデルに基づき、Uniswapが伝統資産の5%以上のマーケットシェアを獲得できれば、UNIの価格中枢は7.11ドルに移行する可能性がある。これは現価格と比較して潜在的な名目リターン約84%に相当する。

結び:流動性の基本面への「冷静な試練」

ブラックロックのニュースに牽引されて40%上昇したUniswapのストーリーはすでに幕を閉じた。それが市場に残したのは、単なる追い上げの教訓ではなく、より深い命題だ:ウォール街が兆ドル規模の資金をもってDeFiの扉を叩くとき、ネイティブトークンは機関の利益確定の流動性プールに過ぎるのか、それとも链外の価値をつなぐ真の価値伝達手段となるのか。

答えは、次のブラックロックのニュースリリースがいつ出るかではなく、Uniswapが今後12ヶ月以内にBUIDLの「機関の実験」を持続可能な収益に変えられるかどうかにかかっている。その前に、ニュースによる一時的な脈動は、Gateユーザーにとってリスク管理の機会と見なすべきであり、感情に流される口実ではない。